Mmcité se chystá na pražskou burzu: Představení a informace o IPO

Představení českého výrobce městských mobiliářů Mmcité, který aktuálně vstupuje na trh START Burzy cenných papírů Praha.

Podnikání společnosti

Společnost Mmcité se zaměřuje na výrobu a prodej městského mobiliáře, např. laviček, odpadkových košů či přístřešků na autobusových zastávkách. Klíčovými zákazníky Mmcité jsou stavební společnosti, které realizují projekty především pro municipality, či soukromé společnosti. Výrobu realizuje v závodech v České republice a Brazílii. Mmcité měla v roce 2022 pobočky v 10 zemích, spolupracuje také s 31 partnery. Skupina celkově zaměstnává 243 zaměstnanců.

Zdroj: Mmcité (Zleva lavička na Moravském náměstí v Brně, oceněný stojan na kola Meandre, majitel David Karásek a lavička Woody)

Produkty Mmcité lze nalézt např. v Praze, Londýně, Severní a Jižní Americe, na nejvyšší evropské hoře Mont Blanc, ale i v městech s legendární automobilovou historií Le Mans a Monza.

Mmcité je držitelem certifikátu FSC (Forest Stewardship Council), který je zaměřen na zajištění kvality lesního hospodářství, a certifikátů Efektivního využívání zdrojů ISO 9001 a ISO 14001. Patří k zakládajícím členům Asociace českého průmyslového designu.

Dle vlastních průzkumů Mmcité je společnost, co se týče tržního podílu v regionu V4, jedničkou na trhu.

V roce 2023 zavedla společnost Mmcité novou technologii 3D tisku betonu, jejíž výhodou je zejména tvarová variabilita a zvýšená rychlost výroby.

Historie společnosti

Společnost Mmcité byla založena ve Zlíně roku 1994 Davidem Karáskem a Radkem Hegmonem, poté co jako studenti vyhráli soutěž města Zlín na městský mobiliář. V roce 1996 rozjela vlastní výrobu laviček.

Dalším významným milníkem bylo obdržení prestižních mezinárodních cen Red Dot Design Award a Good Design Award za rozvlněný stojan na kola Meandre v roce 2010. Tyto ceny obdržela také v roce 2018 za upcyclovanou modulární řadu Pixel.

Výběr ocenění, zdroj: Mmcité

V roce 2021 se společnost rozdělila z celků Mmcité1 a Mmcité+ na dvě společnosti, Mmcité a Egoé, čímž Mmcité přišlo o své výrobní zázemí. Společnost Egoé se pod vedením Radka Hegmona zaměřuje na výstavbu dopravní infrastruktury, kempingových autovestaveb a venkovního nábytku.

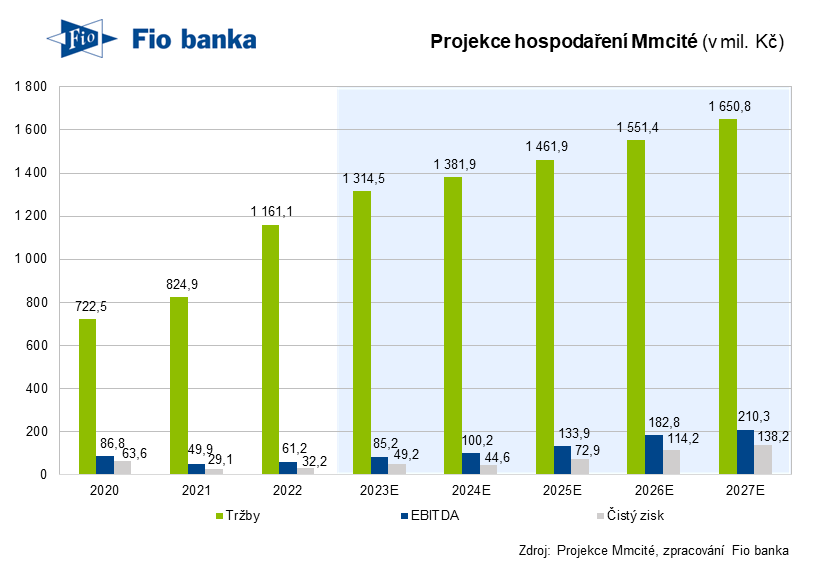

Hospodaření společnosti a výhled do dalších let

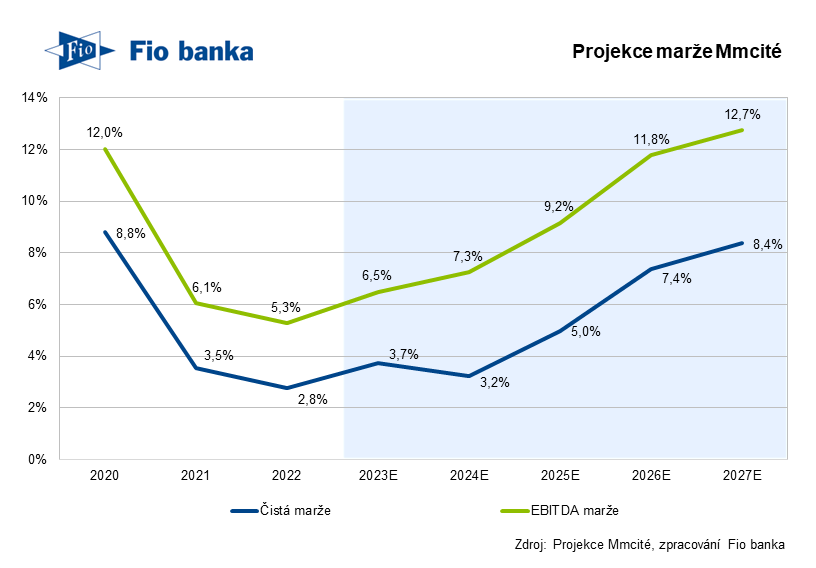

Po jedinečném roku 2022, kdy tržby vyrostly o téměř 41 % (z toho organický růst dosáhl 23 %, vlivem zdražování výrobků vzrostly tržby o 14 % a zhruba 4 % byly měnové vlivy) očekává společnost dlouhodobý růst tržeb ve vyšších jednotkách procent.

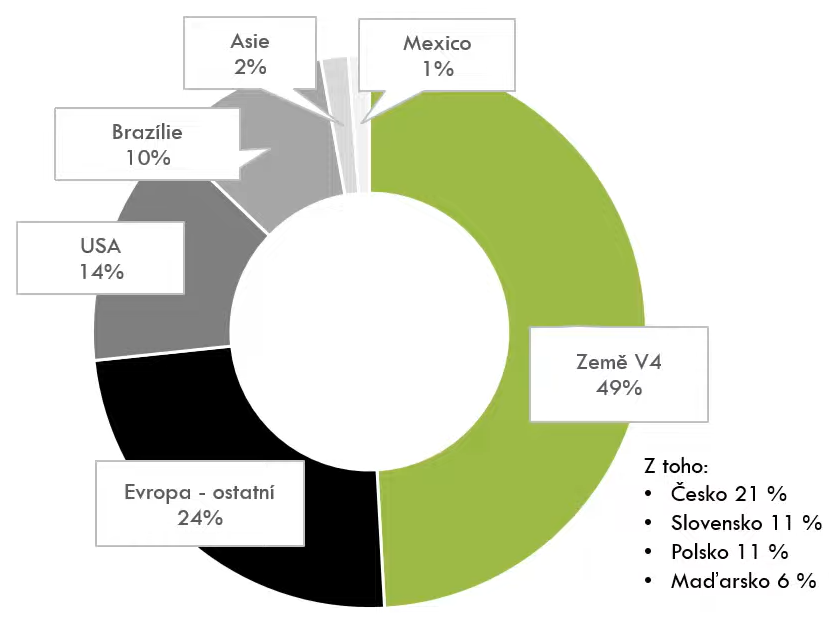

Z hlediska zákazníku tvoří 70 % celkových tržeb municipality a 30 % soukromý sektor. Přibližně 40 % tržeb je realizováno v české koruně, 40 % v euru a 20 % v ostatních měnách.

Tržby společnost Mmcité zakládá na mnoho zakázkách menší hodnoty. Průměrná hodnota zakázky činí 200 tis. Kč, uvedl zakladatel společnosti David Karásek na START Day.

Podíl tržeb dle zemí, zdroj: STARTEEPO

Společnost se nyní primárně zaměřuje na obnovení EBITDA marže do výše 12 %, kterou společnost udržovala před rozdělením v roce 2021. Toho hodlá docílit získáním vlastních výrobních kapacit. Nyní společnost vyrábí v pronajatých prostorech. Zlepšení marže v roce 2023 by mělo jít na vrub poklesu cen komodit (např. dřeva a oceli) a přepravních nákladů.

V dlouhodobém výhledu společnost plánuje rozšířit výrobu v Brazílii, ze které společnost exportuje do USA, kde vidí vysoký růstový potenciál. Při prezentaci na START Day majitel společnosti David Karásek uvedl, že americký trh meziročně roste dvouciferným tempem.

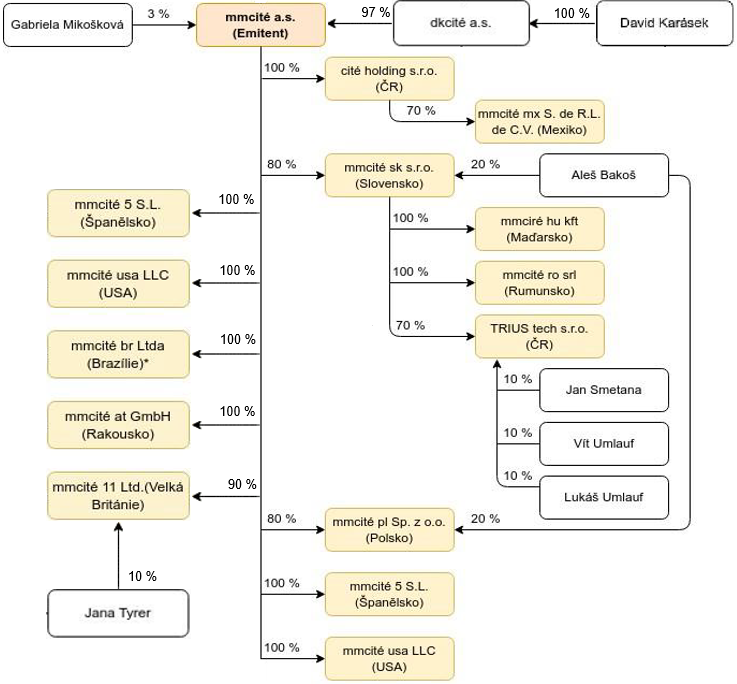

Akcionářská a organizační struktura

Akcie Mmcité jsou rozděleny na prioritní a kmenové. Prioritních akcií je 8 a vlastní je výkonný a designový ředitel David Karásek (2 ks skrze společnost Dkcité a.s.), předseda dozorčí rady Aleš Bakoš (4 ks) a technická ředitelka Gabriela Mikošková (2 ks). S prioritními akciemi není spojeno hlasovací právo.

Kmenových akcií je 2 000 000 ks. Při úpisu dojde k navýšení až o 1 000 000 ks na celkových 3 000 000 kusů.

Stávající akcionáři se zavázali, že po dobu 1 roku od ukončení úpisu neprodají, ani neoznámí záměr prodat jakékoliv akcie.

| Akcionářská struktura Mmcité (kmenové akcie) | ||||

|---|---|---|---|---|

| před IPO | po IPO | |||

| Akcionář | Počet akcií | Podíl | Počet akcií | Podíl |

| Dkcité a.s. | 1 940 000 | 97 % | 1 940 000 | 64,67 % |

| G. Mikošková | 60 000 | 3 % | 60 000 | 2,00 % |

| Noví akcionáři | -- | -- | 1 000 000 | 33,33 % |

| Celkem | 2 000 000 | 100 % | 3 000 000 | 100,00 % |

Mmcité a dceřiné společnosti, zdroj: Mmcité

Dividendová politika

Společnost vyplácí dividendu ve výši 0,5 % ze zisku na každou prioritní akcii, za podmínky dosažní zisku před zdaněním nad 20 mil. Kč. Vyplacená výše na všechny prioritní akcie tvoří 4 % z čistého zisku. Dividenda tedy funguje jako motivační část odměny managementu.

Mmcité s ohledem na svou budoucí investiční činnost dividendu v nejbližších letech vyplácet nehodlá. Při prezentaci na START Day David Karásek uvedl, že by ve výhledu 3 až 4 let rád vyplácel dividendu i na kmenové akcie. Na ty společnost vyplácela dividendu do roku 2020, kdy vyplatila dividendu ve výši 18,27 mil. Kč.

Pohled analytika

„Mmcité je výrobce městského mobiliáře s oceňovaným designem, který nachází uplatnění ve veřejném prostoru po celém světě. Oproti spotřebitelům a firmám objednávky lokálních samospráv, které tvoří 70 % tržeb, podléhají spíše politickému než ekonomickému cyklu, což investorům může přinést diverzifikaci, zvlášť když průměrná velikost objednávky je přibližně 200 tis. Kč při celkových tržbách 1,2 mld. Kč za rok 2022,“ uvádí analytik Fio banky Jan Tománek.

„Obchodní plán Mmcité počítá s růstem tržeb v řádu vyšších středních jednotek procent. Významnějším motorem růstu zisku by tak měl být návrat ziskové marže na historické úrovně (před rozdělením od Egoé) po přesunu do vlastních výrobních prostor, který by měl přinést její rozšíření a zefektivnění. Právě na akvizici výrobních prostor chce Mmcité využít prostředky z IPO a případné zpoždění přesunu je rizikem obchodního plánu. Valuace společnosti v rozmezí 6,6- až 8,0násobku EV/EBITDA 2022, respektive 4,8- až 5,7násobku vůči projektovanému zisku EBITDA za rok 2023 ponechává prostor pro případný pomalejší růst marže. Zároveň získání výrobních prostor může být následně pozitivní katalyzátor pro akcie. IPO tak při navrhovaném ocenění považuji za atraktivní,“ komentuje Tománek.

„Společnost má poměrně složitou korporátní strukturu, jejíž smysl si však vysvětluji jako motivační prvek pro klíčové manažery v podobě podílů na některých dceřiných společnostech a dividendách preferenčních akcií,“ dodává Tománek.

Parametry úpisu

V rámci úpisu plánuje společnost nabídnout až 1 mil. ks nově emitovaných akcií. V rámci úpisu budou nabízeny pouze nové akcie.

| Parametry úpisu Mmcité | |||||

|---|---|---|---|---|---|

| Upisovací období | Nabízený podíl | Počet nabízených nových akcií | Lot | Cenové rozpětí | |

| 12. 7. až 26. 7.* | až 33,33 % | až 1 mil. | 100 kusů** | 160 až 200 Kč*** | |

*Fio banka přijímá pokyny od 12. 7. do 25. 7., **minimální obchodovatelná jednotka, ***cenu v rámci objednávky lze podávat v krocích po 1 Kč

Emisi byl přidělen ISIN „CZ0005138826“ a v systému e-Broker ji po úpisu naleznete pod tickerem BABMMCIU.

Fond Národní rozvojové banky projevil předběžný zájem až o 30 % upisovaných akcií, podfond Czegg Ventures společnosti Starteepo Invest také až o 30 % emise a člen dozorčí rady Mmcité a majitel Starteepo František Bostl až o 5 % emise.

Společnost vedle přijetí na trh START pražské burzy také požádala o přijetí k obchodování na Volném trhu burzy RM-SYSTÉM. Předpokládaným datem přijetí akcií k obchodování na obou trzích je 1. 8. 2023.

Tržní kapitalizace by za předpokladu úpisu všech akcií měla činit 480 až 600 mil. Kč.

Využití prostředků z IPO

Společnost očekává, že při úpisu vybere nový kapitál v rozmezí 160 mil. Kč až 200 mil. Kč.

Prostředky chce společnost využít na akvizici výrobního závodu a jeho rozvoj. V případě, že do šesti měsíců vhodný cíl nenalezne, plánuje vystavět výrobní halu na již vlastněném pozemku.

Poradce společnosti

Poradcem Mmcité a tvůrcem analytické zprávy je společnost STARTEEPO, jejíž majitel František Bostl je rovněž členem dozorčí rady Mmcité. Společnost STARTEEPO se také podílela na IPO M&T 1997, KARO Leather, Bezvavlasy, Prabos plus, eMan a UDI.

Pro zájemce o úpis akcií Mmcité

Pokyny pro úpis akcií lze zadávat elektronicky prostřednictvím platformy e-Broker, osobně na kterékoliv pobočce Fio banky či telefonicky prostřednictvím Dealingu na telefonu 224 346 493 v době 9:00 - 17:30.

Zájemci o úpis prostřednictvím telefonu potřebují mít aktuální telefonické heslo a vyplněný investiční dotazník.

Fio banka pokyny k úpisu přijímá do 25. 7. 2023.

Kniha objednávek by měla být zveřejněna 19. 7. na stránkách BCPP.

Trh START

Trh START je segment BCPP, který se zaměřuje na malé a střední podniky a v květnu oslavil pět let fungování. Podrobné informace o fungování trhu START a upisování akcií naleznete v našem průvodci.

Zatím na něj vstoupily společnosti AtomTrace, Bezvavlasy, Coloseum Holding, eMan, Fillamentum, Fixed.Zone, Gevorkyan, Hardwario, KARO Leather, M&T 1997, Pilulka, Prabos plus a Primoco. S některými emisemi se začalo bez omezení celodenně obchodovat také na trhu burzy RM-SYSTÉM.

Informace o Mmcité

Informace o Mmcité naleznete v prospektu emise, prezentaci pro investory, stránkách pro investory, analytické zprávě poradce, představení na stránkách BCPP a videopředstavení.

Zdroj: Mmcité, Burza cenných papírů Praha, STARTEEPO

Aleš Mendl

Fio banka, a.s.

Prohlášení

Nejnovější:

- Denní report - středa 04.03.2026

- Širší index S&P 500 uzavírá středeční seanci posílením o 0,78%.

- Frankfurtská burza zakončuje středeční seanci růstem

- Index Dow Jones se drží v zelených úrovních.

- USA: PMI ve službách v únoru dle konečných dat na 51,7 b. při očekávání 52,3 b.

- USA: Zásoby surové ropy podle EIA k 27. únoru vzrostly o 3475 tis. barelů ropy

- Zlepšený sentiment v zahraničí pomohl pražské burze k růstu

- Wall Street se obchoduje smíšeně

- Americké futures kontrakty posilují

- USA: Zaměstnanost dle ADP v únoru vzrostla o 63 tis. při očekávání 50 tis.