AT&T se vrátí k telekomunikačním kořenům, Warner Bros. Discovery posílí ve streamovacích válkách

Co čeká společnosti AT&T a Warner Bros. po dokončení vyčlenění mediálních aktiv AT&T a jejich spojení s Discovery?

Cílem tohoto dvoudílného komentáře je představit transakci mezi společnostmi AT&T a Discovery, popsat její dopady a zhodnotit potenciál akcií obou společností do budoucna. V prvním díle jsme si představili transakci. V tomto díle potom na společnosti AT&T a Warner Bros. Discovery po jejím dokončení, investorský den AT&T a potenciál obou akcií do budoucna.

AT&T zeštíhlí, sníží zadlužení i dividendu a navýší investice na přechod od mědi k optice a 5G

Rozpočet AT&T před transakcí měl čtyři významné položky – investice do optických a 5G sítí, investice do rozvoje streamovacích služeb, obsluhu dluhu a dividendu – které se do jisté míry rozcházely.

Dluh a dividenda omezovaly rozpočet, v rámci kterého se musely skloubit potřeby telekomunikačního a mediálního segmentu, a věřím, že kompromisy na rozpočtu se mezi síťaři a hollywoodskými producenty se hledaly těžko.

„Nová AT&T“ bude menší, méně zadlužená, vyplácející nižší dividendu, ale soustředěná na jeden cíl – rozvoj telekomunikačních služeb a budování optické a 5G sítě. Pro investory by tak měla být i snáze čitelná.

Proměna společnosti by podle slov výkonného ředitele AT&T Johna Stankeyho na investorském dni 11. března měla mít dvě „dějství“. V tom prvním se AT&T zaměří na rozvoj optické sítě v městských oblastech, která by měla přinést vysokou a oboustranně symetrickou rychlost s provozními úsporami oproti současným měděným telefonním kabelům, a bezdrátové sítě po celé zemi.

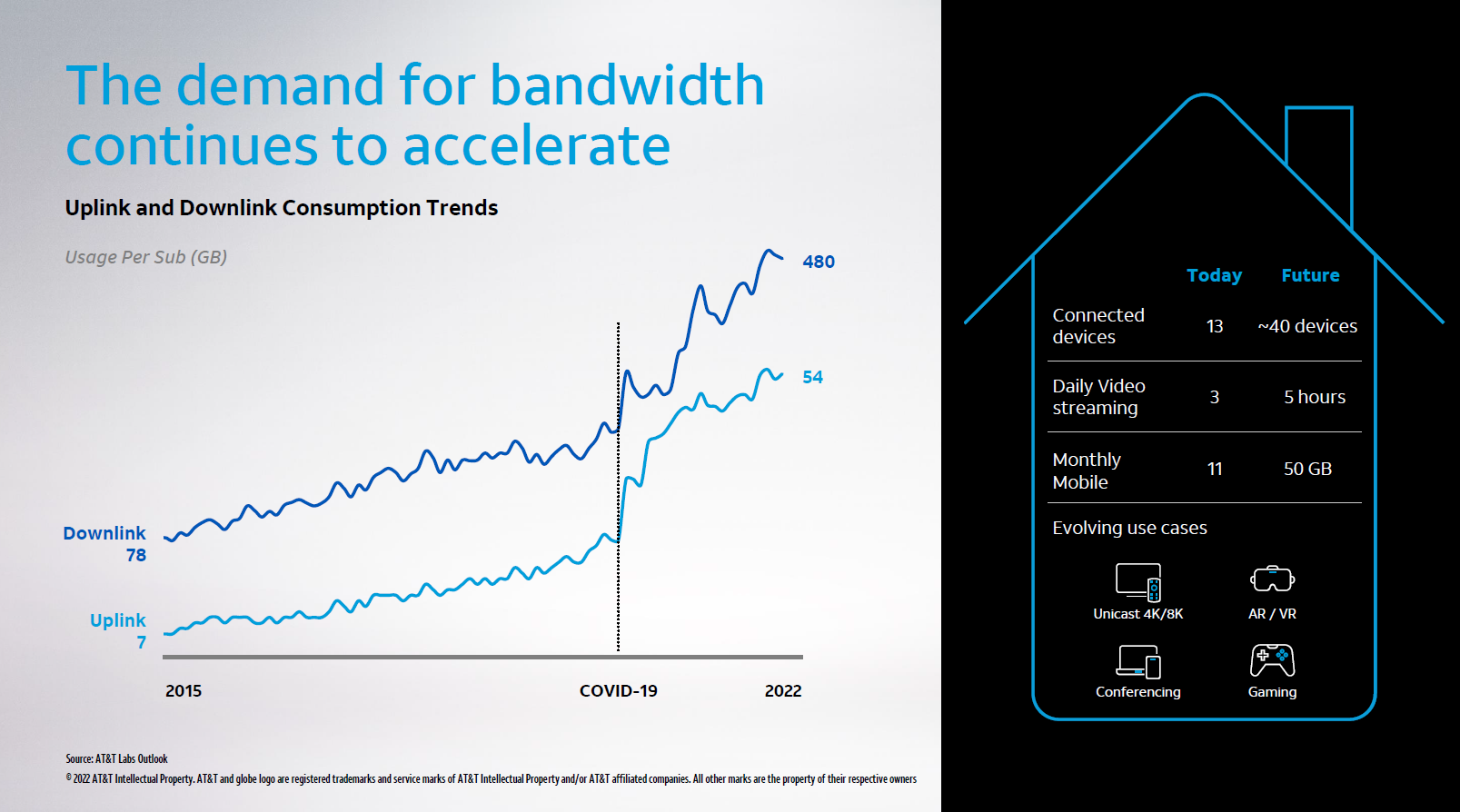

AT&T očekává, že spotřeba dat dále poroste

Ve druhém dějství potom bude společnost podle Stankeyho usilovat o lepší vyvážení výnosů a zisků plynoucích z podnikání, které je flexibilnější a méně kapitálově náročné, jako vývoj softwaru a služeb postavených na telekomunikační síti a zvyšujících přidanou hodnotu zákazníkům.

Na dotaz analytiků Stankey potom jako příklad uvedl služby usnadňující správu korporátních sítí s cílem nikoliv konkurovat enterprise aplikacím, nýbrž zlepšit fungování sítě AT&T s těmito aplikacemi, díky čemuž by si AT&T udržela prémiovou pozici na trhu a odlišit se od konkurence.

Podobné plány má i konkurenční Verizon (ticker akcií: VZ), který svou strategii označuje výrazem Network-as-a-Service (síť jako služba), což je reference vůči podobným výrazům používané softwarovými společnostmi v oblasti cloudu.

AT&T v rámci transakce obdrží přibližně 43 mld. USD v hotovosti a dluhu, díky čemuž klesne čisté zadlužení vůči hrubému provoznímu zisku EBITDA po dokončení transakce na přibližně 2,6násobek. Do konce roku 2023 by potom čisté zadlužení mělo klesnout pod 2,5násobek, což by otevíralo cestu k případným zpětným odkupům akcií. Ze slov výkonného ředitele Stankeyho a finančního ředitele Pascala Desroches na investorském dni vyplývá, že v tento moment společnost zváží zpětné odkupy nebo další investice (např. do optických sítí) v závislosti na úspěchu dosavadních investic.

Investorský den AT&T přinesl jasno ohledně budoucích hotovostních toků

Finanční výkazy a výhledy AT&T do budoucna byly v poslední době těžko čitelné a srovnatelné kvůli transformaci společnosti (ať už vyčlenění mediálních aktiv, dekonsolidaci DirecTV nebo prodeji divize Xandr) i agresivnější finanční politice oproti konkurenci (využívání financování dodavateli a sekuritizace pohledávek).

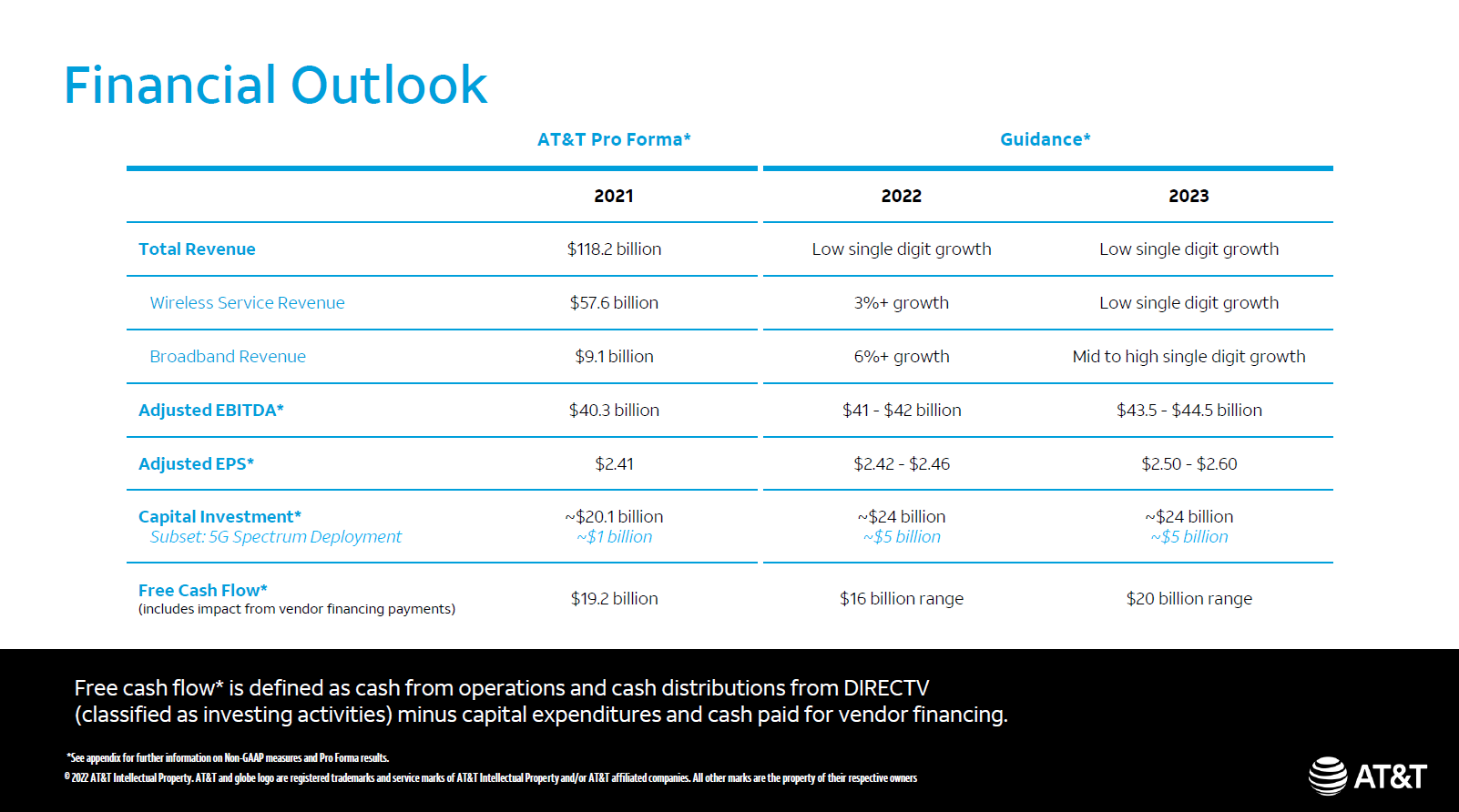

Analytici pokrývající akcie AT&T tak volali po větší transparentnosti a management AT&T je vyslyšel a na investorském dni představil podrobný výhled na roky 2022 a 2023, včetně mostů mezi výší volných hotovostních toků (FCF) v jednotlivých letech a mezi EBITDA a FCF.

Výhled AT&T

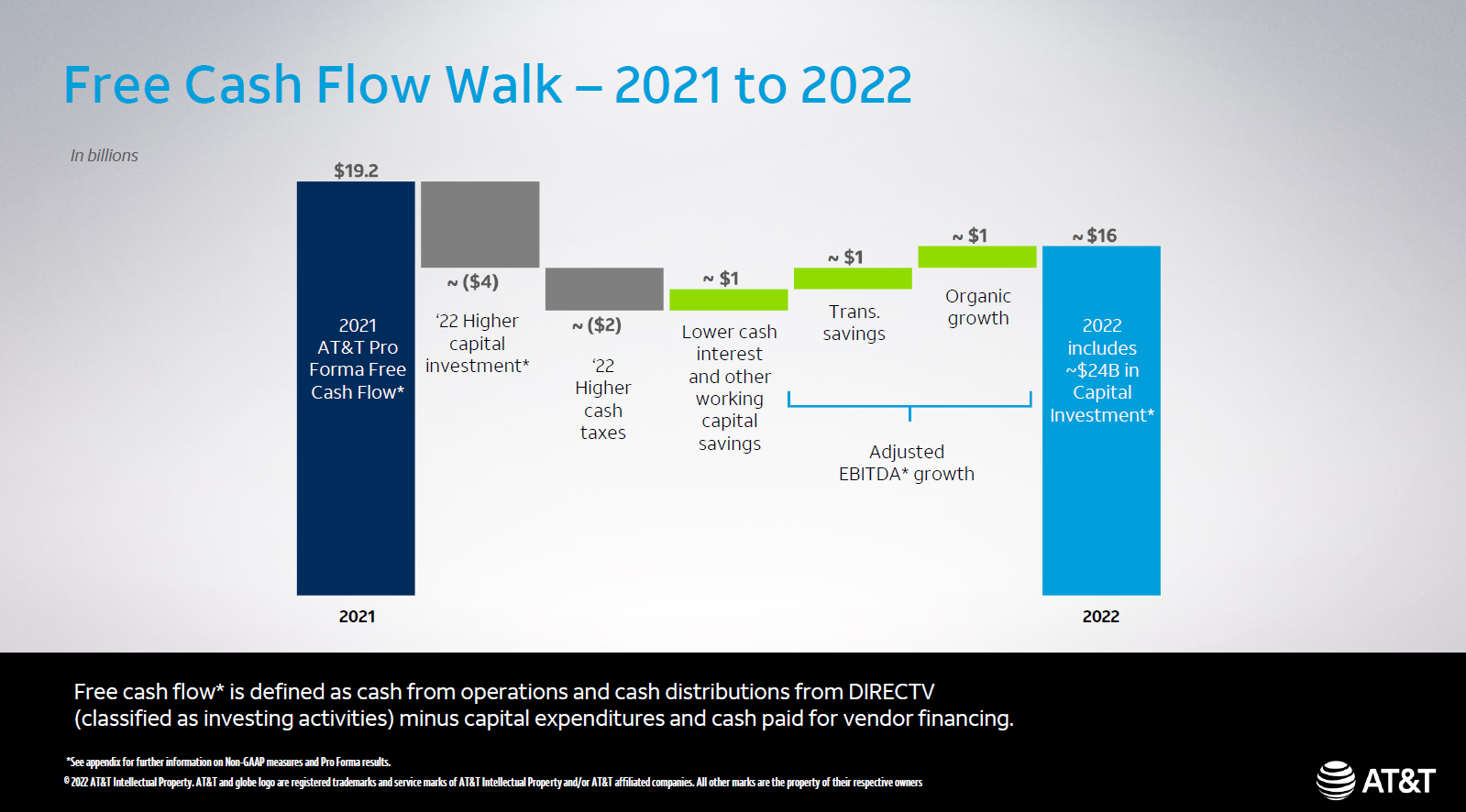

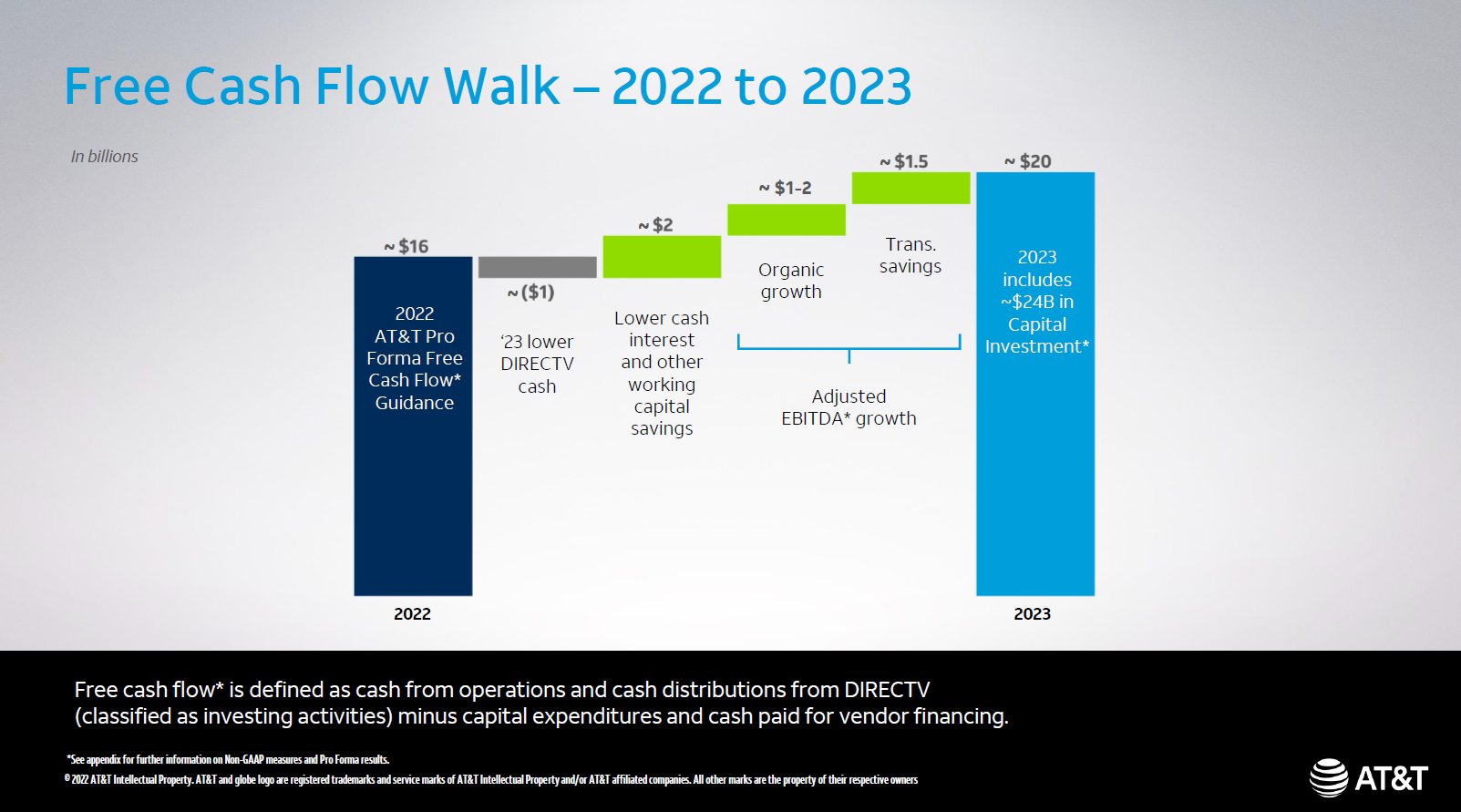

AT&T očekává, že mezi roky 2022 a 2022 volné hotovostní toky klesnou z 19,2 mld. USD na 16 mld. USD především vlivem o 4 mld. USD vyšších kapitálových investic na 24 mld. USD. V roce 2023 potom očekává stabilní kapitálové investice (24 mld. USD) a růst FCF na 20 mld. USD.

Výhled změny volných hotovostních toků mezi roky 2021, 2022 a 2023

Na rok 2024 již společnost výhled neuvedla, očekává však, že kapitálové investice by měly dosáhnout vrcholu v roce 2023 a finanční ředitel Pascal Desroches během prezentace řekl, že v roce 2024 by již měly klesnout na normální úroveň kolem 20 mld. USD ročně. To by otevíralo potenciál dalšího růstu volných hotovostních toků.

AT&T se obchoduje s diskontem vůči Verizonu, podaří se ho snížit?

Valuace AT&T je nyní trochu zastřená, protože AT&T obsahuje jak telekomunikační aktiva, tak vyčleňovaná mediální aktiva. Pro získání ocenění pokračující AT&T je proto potřeba nejdříve odečíst hodnotu mediálních aktiv, která je daná společnostmi dohodnutým poměrem (71 % Warner Media ku 29 % Discovery).

Po jejich odečtení (při použití současné hodnoty Discovery) vychází ocenění násobkem EV/EBITDA vůči středu výhledu AT&T na rok 2022 na přibližně 6,9, zatímco konkurenční Verizon se obchoduje za 7,9násobek očekávaného hrubého provozního zisku EBITDA za rok 2022. Aby se AT&T obchodovala za stejný násobek jako Verizon, tak by před rozdělením by akcie stály necelých 30 USD.

Navzdory poklesu akcií AT&T v měsících po oznámení transakce si myslím, že jsou atraktivnější než před jejím oznámením. Zvýšené kapitálové výdaje sice znamenají nižší dividendu nyní, do budoucna by však měly vylepšit konkurenční pozici společnosti. Její příběh by měl být pro investory po rozdělení snáze čitelný a pokud se managementu podaří naplnit své plány a opět získat důvěru investorů, tak by se měl snížit i diskont vůči konkurenčnímu Verizonu.

Podle analytiků Barclays by podrobný výhled AT&T z investorského dne, který v nejbližších letech naznačuje v nejbližších letech silnější růst než u Verizonu, měl minimálně stačit jako podpora před dalšími poklesy a v případě, že management naplní výhled, tak by akcie AT&T měly mít potenciál k růstu. Část diskontu AT&T připisují vyšší kredibilitě Verizonu u investorů. Akcie doporučují „nadvážit“ (overweight) s cílovou cenou 28 USD.

Pozitivní náhled na AT&T mají i další analytici. V přehledu terminálu Bloomberg jich 13 doporučuje akcie AT&T kupovat, 17 držet a 2 prodat s průměrnou cílovou cenou 29,39 USD (potenciál 22 %).

Akcie Verizonu doporučuje kupovat 10 analytiků, držet 21 analytiků a prodat 1 analytik s průměrnou cenou 59,91 USD, která by měla stýkat potenciál 16 %.

Warner Bros. Discovery do začátku získá hodně obsahu, bude se muset poprat se zadlužením

AT&T v Discovery našla vhodného partnera pro rozvoj svých mediálních aktiv, na jejichž rozvoji se akcionáři budou moci i nadále podílet a těžit z něj, i když v samostatné společnosti.

Zároveň jedna streamovací služba s obsahovou knihovnou původně dvou, na odlišný obsah zaměřených služeb představuje lepší nabídku pro zákazníky, což by mělo zvýšit její šanci na úspěch a usnadnit globální škálovatelnost.

Přehled značek

Také v oblasti tradiční televize by spojená společnost měla mít silnější vyjednávající pozici ve vztahu k inzerentům a být schopna lépe čelit slábnoucímu zájmu spotřebitelů.

Zatímco studio Warner Brothers je největší televizní studio a druhé největší filmové studio, značky Discovery jsou silné v oblasti reality show a dokumentů. Discovery také disponuje řadou sportovních práv ve Spojených státech amerických, Evropě a Latinské Americe.

Dohromady bude společnost Warner Bros. Discovery disponovat obsahovou knihovnou s přibližně 200 tis. hodinami videa a její obsah bude dostupný ve víc než 220 zemích a 50 jazycích.

Díky spojení streamovacích služeb HBO Max od AT&T a discovery+ by mělo dojít k posílení pozice na tomto trhu. Sice je pravděpodobný určitý překryv uživatelů, který povede po očekávaném spojení služeb ke ztrátě části výnosů, zkvalitnění obsahové nabídky by mělo zlepšit kvantitativní faktory sledované u služeb založených na předplatném – snížit míru odchodů uživatelů (tzv. churn) a zvýšit jejich hodnotu pro společnost (tzv. lifetime customer value).

Warner Bros. Discovery bude po dokončení transakce poměrně silně zadlužená, díky velmi silné tvorbě hotovosti (dědictví historických televizních aktiv) by ji však velmi rychle měla snížit na únosnou úroveň, což by zvýšilo finanční flexibilitu společnosti k investicím do obsahu nebo dalším případným M&A transakcím.

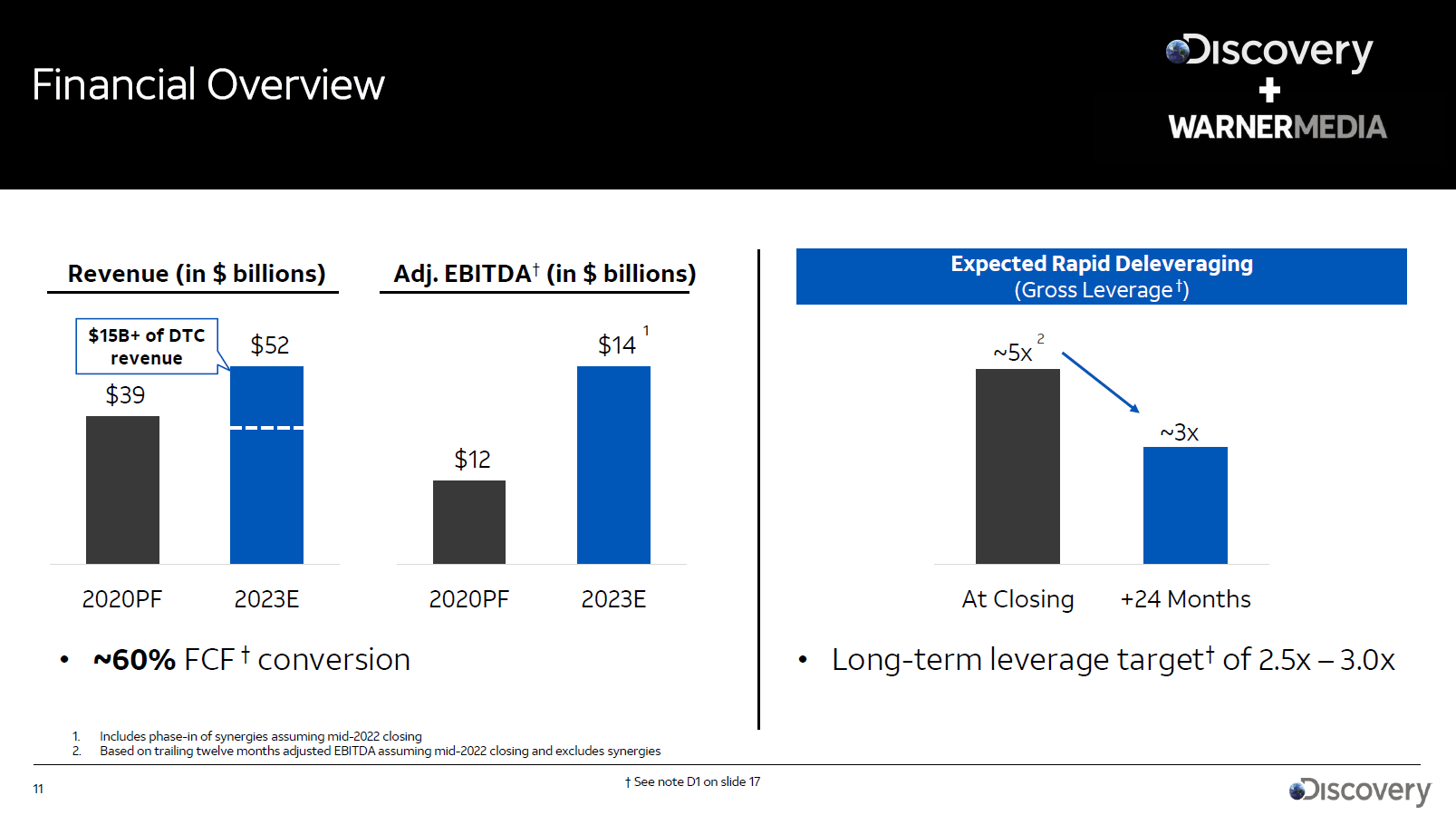

Warner Bros. Discovery by v roce 2023 měla dosáhnout očištěného zisku EBITDA ve výši 14 mld. USD při tržbách 52 mld. USD a díky silné tvorbě hotovosti během 24 měsíců výrazně snížit zadlužení nabrané v rámci transakce

Nejen valuace AT&T, ale také Discovery, respektive Warner Bros. Discovery, je ztížená. Předně všechny mediální společnosti se nyní potýkají se dvěma příběhy – klasickou televizí a nastupujícími streamovacími službami s nejistotou ohledně jejich budoucí ziskovosti. Management Discovery si nyní také musí poradit s praktickou realizací fúze s Warner Media.

Analytici Barclays tak poznamenávají, že i když je transakce strategicky odůvodněná streamovacími službami, nejatraktivnějším aspektem nakonec můžou být reálné nákladové synergie televizí a příspěvek do výnosů díky větší velikosti. Přibližně 70 % výnosů Warner Bros. Discovery bude pocházet z „historických“ médií, uvádí. Akcie mají na stupni „equal weights“ s cílem 30 USD.

Významné výnosové i nákladové strategie vidí i analytici Bank of America, podle kterých je úvodní cíl managementu Discovery ušetřit 3 mld. USD nákladů vysoce dosažitelný. Akcie Discovery podle nich nabízí atraktivní poměr rizika a výnosu (doporučení mají na stupni „buy“ s cílovou cenou 45 USD), když na současné úrovni 25 USD vidí akcie v případě neúspěšné integrace.

Akcie Discovery doporučují analytici dle Bloombergu v 10 případech nakupovat a v 11 držet, prodej nedoporučuje žádný. V průměru akcie vidí na 37,76 USD, tedy o 47 % výše.

Co udělají akcionáři AT&T s akciemi Warner Bros. Discovery?

AT&T byla desetiletí vnímaná jako spolehlivá „blue chip“ akcie a významný pilíř dividendových portfolií amerických penzistů. Tito akcionáři budou mít po transakci dvě investice:

- „novou“ AT&T, která bude soustředěná na telekomunikace, její dividendový příběh bude po restartu pokračovat a možná bude po snížení „okořeněn“ zpětným odkupem akcií,

- Warner Bros. Discovery s dynamickým a růstovým příběhem. WBD z transakce vyjde strategicky posilněná novými aktivy, které by jí měly umožnit ve „streamovacích válkách“ konkurovat dalším mediálním titánům, ovšem zároveň finančně zatížená, tudíž výplatu dividendy nelze čekat.

Analytici tak varují před možným prodejním tlakem na akciích WBD ze strany konzervativních akcionářů AT&T, i když tento faktor je veřejně známý.

Závěr

AT&T se díky navrhované transakci bude moci soustředit na telekomunikační služby, do kterých bude moci díky nižšímu dluhu a resetu dividendové politiky více investovat. Discovery z transakce z transakce sice vychází na několik let zatížená dluhem, ovšem strategicky silnější, když ve „streamovacích válkách“ proměnila konkurenta s velmi silnou a odlišnou obsahovou knihovnou ve svou součást a společně budou lépe fungovat také v prostředí klasické televizní zábavy. Akcionáři AT&T zároveň mají možnost do budoucna participovat na obou těchto příbězích.

Navrhovanou transakci mezi AT&T a Discovery tak hodnotím pozitivně. Čemu tedy připsat slabou výkonnost akcií obou společností po jejím oznámení? Pravděpodobně její složitosti, nejistotě a zřejmě i zklamání některých investorů AT&T ze snížení dividendy.

Složitost je daná tím, že obě strany transakce se stále skládají z částí, na které se investoři dívají různě. V případně AT&T na telekomunikace a média. Discovery se potom „skládá“ z příběhů streamovacích služeb, které v „čisté podobě“ v případě konkurenčního Netflixu trh oceňuje vysokými násobky, a lineární televize, od které trh čeká pokles a oceňuje ji nízce.

Po dokončení transakce však v AT&T „zůstane“ už jen telekomunikační část (protože Warner Bros. Discovery bude samostatně obchodovaná a DirecTV bude přispívat jen do finanční části výsledovky), pro investory tak bude snazší udělat si srovnání s dalšími společnostmi.

S postupem času by měl krystalizovat také příběh Warner Bros. Discovery, na bedrech jehož managementu bude ležet uskutečnění fúze. Ten však předvedl dobré výsledky při předchozích akvizicích, což dává naději na úspěch i v tomto případě. Nad akciemi však krátkodobě visí spíše „technické“ riziko prodejního tlaku ze strany akcionářů AT&T, kteří nemusí chtít akcie Warner Bros. Discovery vzhledem k odlišné charakteristice od AT&T držet. Vnímal bych ho ovšem spíše jako potenciální příležitost.

Rizikem u obou společností je naplnění investorům prezentovaných plánů – skepse vůči managementu AT&T je po jeho dřívější akviziční horečce a podcenění investic pochopitelná, před managementem Discovery pro změnu stojí výzva integrace výrazně větší společnosti v době „streamovacích válek“ a obecně nejistoty ohledně budoucnosti a ziskovosti sektoru mediální zábavy. Dalším rizikem jsou vyšší úrokové sazby, které by snížily atraktivnost dividendového výnosu akcií AT&T a oběma společnostem by zdražily dluhovou zátěž.

Akcie

Akcie AT&T ve čtvrtek uzavřely na 23,63 USD. Discovery má tři třídy akcií - akcie třídy C (DISCK, bez hlasovacích práv) uzavřely na 24,97 USD, akcie třídy A (DISCA) uzavřely na 24,92 USD a akcie třídy B (DISCB) uzavřely na 27,9 USD. Po dokončení transakce se budou akcie Warner Bros. Discovery obchodovat pod tickerem WBD.

Zdroj: AT&T, Discovery, Barclays, Bank of America, Bloomberg, The Financial Times

Jan Tománek

Fio banka, a.s.

Prohlášení