Úvod do světa dluhopisů: Představení největších dluhopisových ETF

Cílem dnešního dílu seriálu o dluhopisech bude poskytnout čtenáři přehled největších ETF na dluhopisy.

Drtivá většina největších dluhopisových ETF (dle výše aktiv pod správou, tzv. AUM = assets under management) jsou emitována a obchodována ve Spojených státech v USD. Americké trhy tak investorovi nabízejí největší výběr i likviditu.

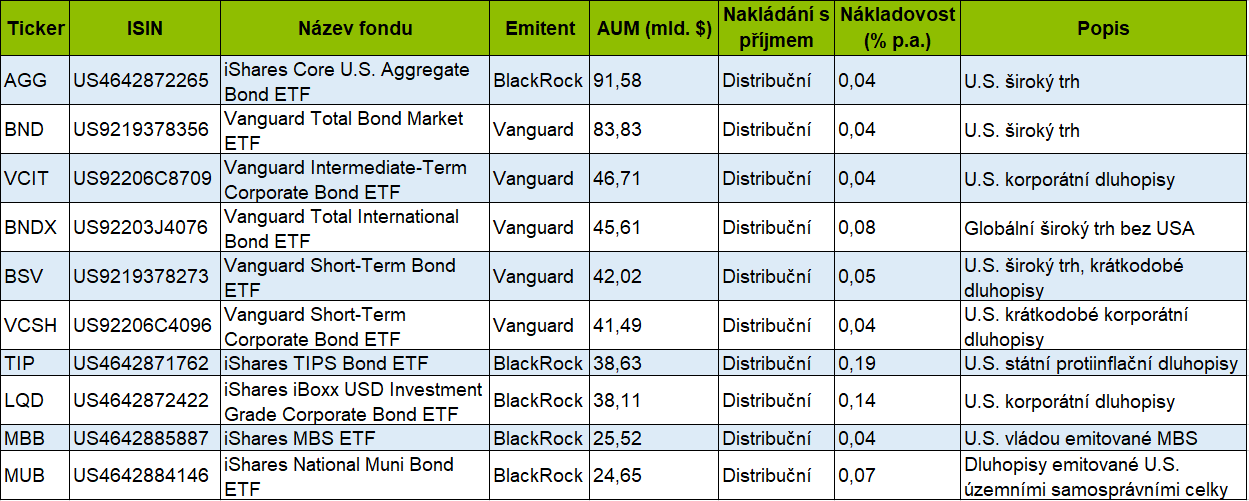

Největší americké ETF na dluhopisy

Přehled největších amerických dluhopisových ETF dle sumy aktiv pod správou k 6.1.2022. Všechna ETF jsou obchodována v USD. Uvedená nákladovost se může změnit. Zdroj: etf.com

Dva největší dluhopisové ETF a U.S. Aggregate Bond Index

iShares Core U.S. Aggregate Bond ETF (AGG) a Vanguard Total Bond Market ETF (BND) jsou dle výše spravovaných aktiv největšími dluhopisovými ETF. Oba fondy jsou spravované pasivně. Podkladovým aktivem, jehož výkonnost následují, je dluhopisový index s názvem Bloomberg U.S. Aggregate Bond Index.

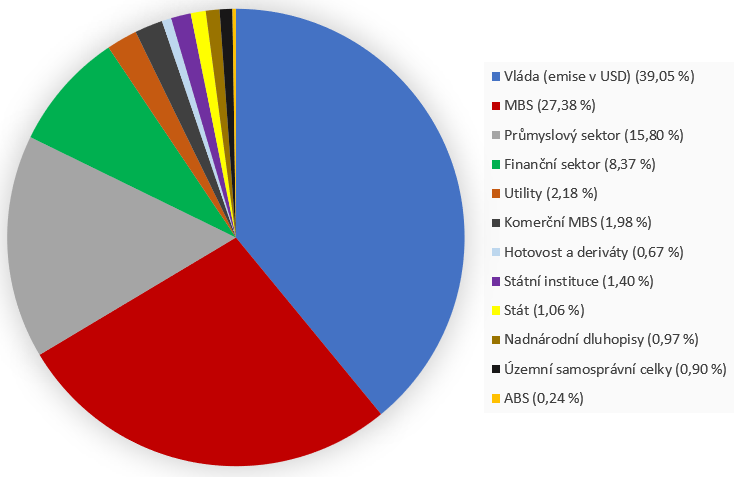

Bloomberg US Aggregate Bond Index, nebo do roku 2016 Barclays U.S. Aggregate Bond Index je index složený z širokého spektra různých dluhových cenných papírů emitovaných převážně americkými subjekty. Největší podíl v indexu mají vládní dluhopisy, hypoteční zástavní listy (MBS), cenné papíry kryté aktivy (ABS) či korporátní bondy. Váha jednotlivých dluhových instrumentů v indexu je určena tržní kapitalizací emise. Index obsahuje pouze dluhopisy investičního stupně dle hodnocení agentur Moody’s a S&P (minimální rating Baa3/BBB). Tento index je považován za vůbec nejlépe vystihující americký trh dluhopisů.

Vzhledem k faktu, že více než 70 % indexu tvoří dluhové cenné papíry emitované Spojenými státy americkými (součet podílů vládních dluhopisů, MBS a vládních agentur), nelze mluvit o jeho široké diverzifikaci. Relativně nižší míru diverzifikace potvrzuje také vysoká korelace návratností (81 %) dvou nejčetněji zastoupených investičních instrumentů v tomto indexu – vládních dluhopisů a MBS, upozorňuje v článku Edward Kerschner z Columbia Threadneedle.

Struktura a zastoupení jednotlivých emitentů v ETF s tickerem AGG k 7.1.2022. Zdroj: BlackRock

Stručné představení vybraných amerických dluhopisových ETF

Dále budou krátce popsány některé z dalších největších dluhopisových ETF.

VCIT

Podkladovým aktivem, jehož vývoj fond sleduje, je Barclays U.S. 5-10 Year Corp Index. Tento index je složen především z dluhopisů denominovaných v USD, emitovaných průmyslovými, finančními a utilitními společnostmi. Splatnost jednotlivých bondů se pohybuje v rozmezí 5 až 10 let.

BNDX

Tento ETF následuje Bloomberg Barclays Global Aggregate ex-USD Float Adjusted RIC Capped Index Hedged, jehož podkladová aktiva tvoří různé dluhopisy investičního stupně denominované v jiných měnách než americký dolar.

LQD

Jedná se o burzovně obchodovaný fond, mezi jehož aktivy lze nalézt americké korporátní dluhopisy, disponující vysokým ratingem v investičním stupni. I přes relativně malé riziko nesplnění závazku nabízí lepší zhodnocení než státní dluhopisy.

Můžu jako český občan investovat do amerických ETF?

V důsledku nařízení Evropské unie (tzv. PRIIPs) přestala část obchodníků s cennými papíry americká ETF nabízet, jelikož k nim američtí emitenti nevydali dokument s klíčovými informacemi pro investora, tzv. KIID (key investor information document), který by splňoval požadavky unijní regulace.

Dopady tohoto nařízení na jednotlivé investiční služby ovšem závisí na postoji konkrétního národního regulátora. Na Fio banku dohlíží Česká národní banka, která v tomto směru vydala pro obchodníky vstřícné stanovisko a investorům klasické obchodování amerických ETF nadále umožňuje, i když k nim obchodníci s cennými papíry nemůžou klientům poskytovat poradenství či tato ETF klientům aktivně nabízet.

Klienti Fio banky tak i nadále mohou investovat do amerických ETF bez omezení.

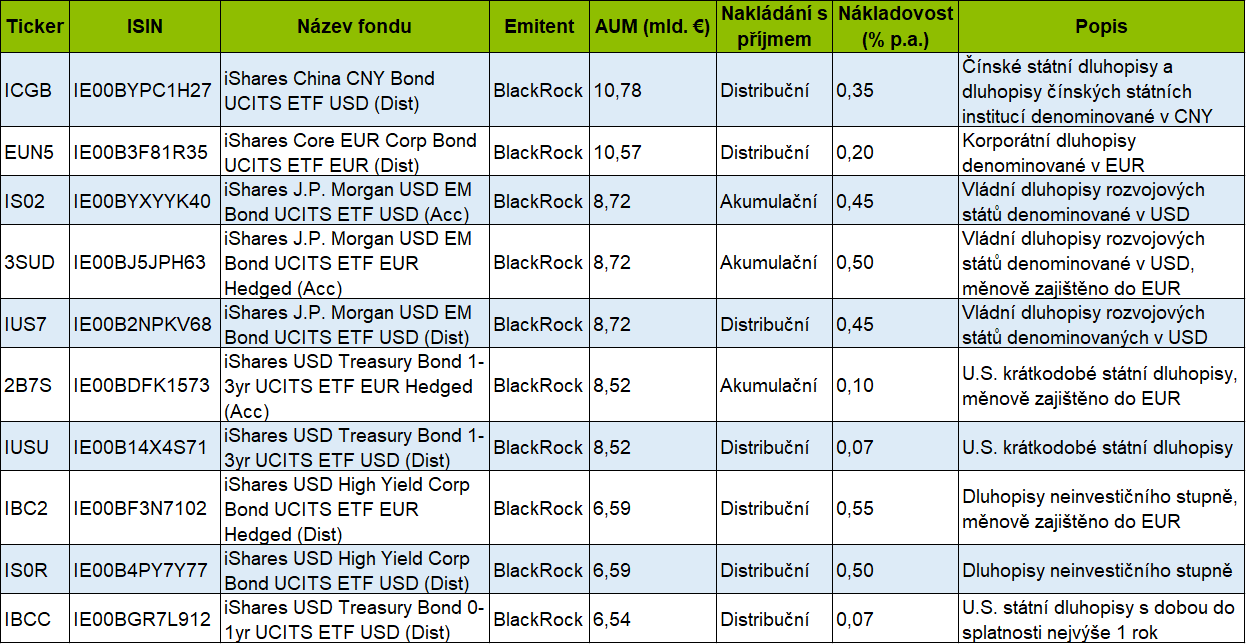

Přehled největších ETF obchodovaných v Německu

Někteří investoři však mohou preferovat investice do dluhopisových ETF na evropských trzích v evropských měnách. V tabulce níže přinášíme seznam deseti největších ETF dle sumy aktiv pod správou denominovaných v eurech, jež mohou klienti Fio banky nakupovat na německém trhu Xetra.

Přehled největších dluhopisových ETF obchodovaných na trhu Xetra dle výše aktiv pod správou k 28.12.2021. Všechna ETF jsou obchodována v EUR. Uvedená nákladovost se může změnit. Zdroj: etf.com

V příštím díle seriálu o dluhopisech bude vysvětlena teorie výnosové křivky.

Zdroje: BlackRock – iShares, Vanguard, etf.com, Columbia Threadneedle: Tracking the Agg? Why the bond index may not work for investors.

Michal Fric

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 4Q 2025

- Rok 2025 v retrospektivě: Německo a Evropa

- Rok 2025 v retrospektivě: Spojené státy

- Evropa: Kalendář výsledkové sezóny za 4Q 2025

- USA: Kalendář výsledkové sezóny za 4Q 2025

- Rok 2025 v retrospektivě: Česká republika

- Zvyšujeme cílovou cenu na akcie Kofola ze 410 Kč na 484 Kč, potvrzujeme doporučení "držet"