Představení českého bankovního sektoru – vývoj bilance bank a struktura jejich aktiv

Jak vypadá český bankovní sektor, jaký má za sebou vývoj, kdo jsou jeho největší hráči a jak si stojí v porovnání s ostatními v rámci Evropské unie. To vše se dozvíte v sérii 3 článků, které jsme pro vás připravili.

Silné a zdravé banky jsou klíčové pro chod ekonomiky, protože zajišťují tok peněz (transformují krátkodobé vklady na dlouhodobé úvěry) a poskytují tak prostředky pro financování investic a rozvoj ekonomiky. Banky jsou spjaty s chodem ekonomiky těsněji než jakékoliv jiné odvětví a zároveň je jejich vlastní hospodaření velice ovlivněno celkovým děním a vývojem v ekonomice.

Připravili jsme pro vás proto sérii tří článků, kde vám postupně představíme český bankovní sektor a jeho největší hráče. V prvním článku se zaměříme na aktiva bank, v druhém na pasiva a výsledovku bank a v posledním článku porovnáme banky na českém trhu s těmi v rámci Evropské unie.

V roce 2022 působilo na českém trhu 44 subjektů s bankovní licencí od České národní banky, která slouží jako jejich regulátor. Tyto bankovní subjekty se liší svojí velikostí, vlastnickou strukturou (domácí či zahraniční vlastník), obchodními modely či rozsahem nabízených služeb.

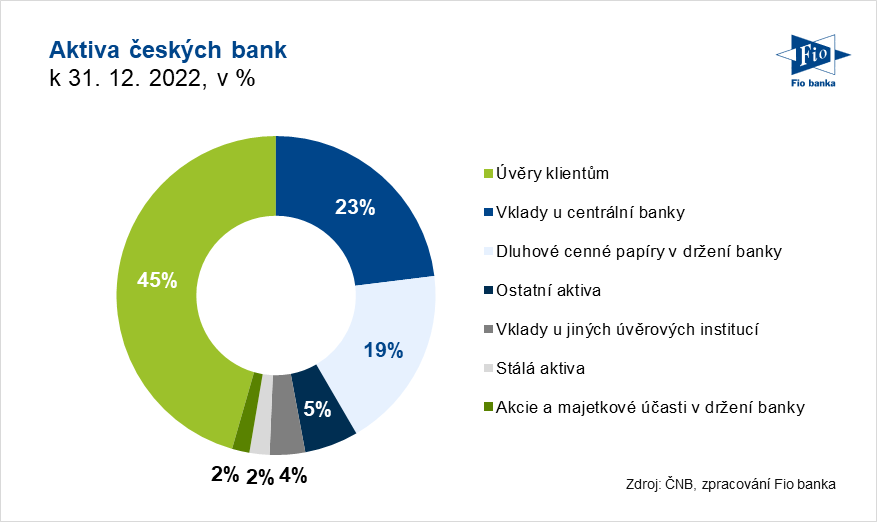

Aktiva bank

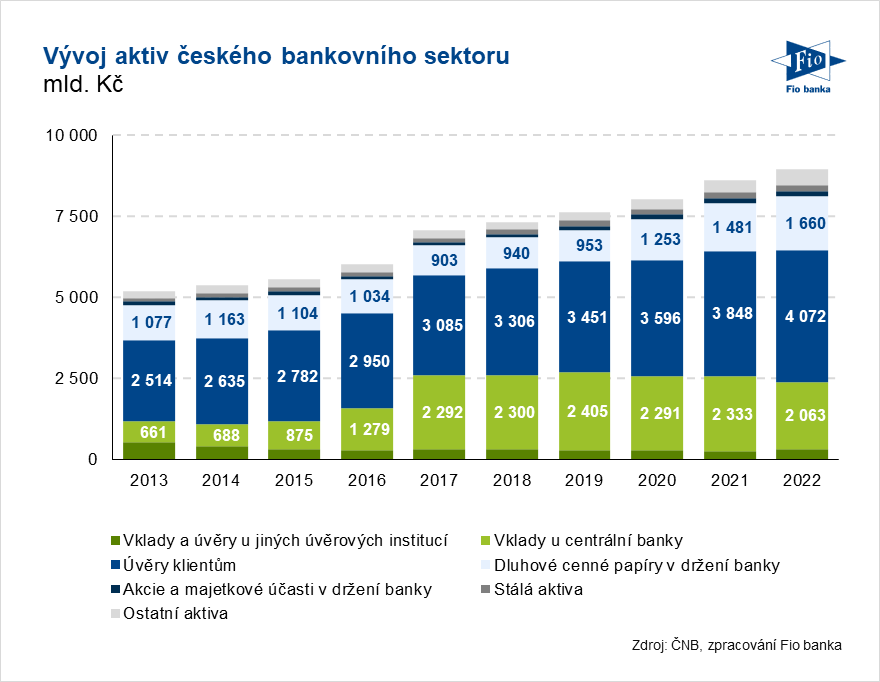

Ke konci roku 2022 činila celková bilanční suma českého bankovního sektoru 8 943 mld. Kč a za posledních 10 let se průměrně zvyšovala každoročně o 6,2 %.

Největší položkou aktivní strany bilance jsou úvěry poskytnuté klientům, které ke konci roku 2022 představovaly 46 % celkové bilanční sumy. Ostatními velkými položkami aktiv bank jsou vklady u centrální banky, které tvořily zhruba čtvrtinu bilance, a dluhové cenné papíry, které na celkové bilanci představovaly téměř pětinu.

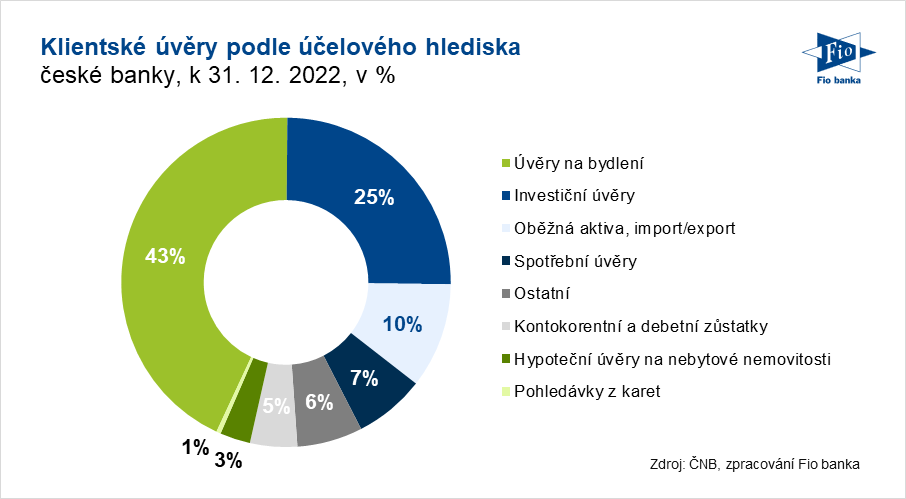

Struktura poskytnutých úvěrů

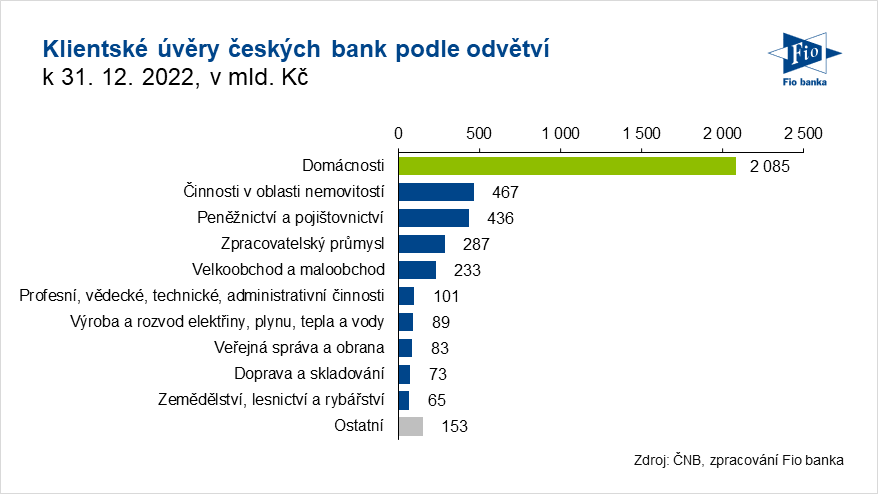

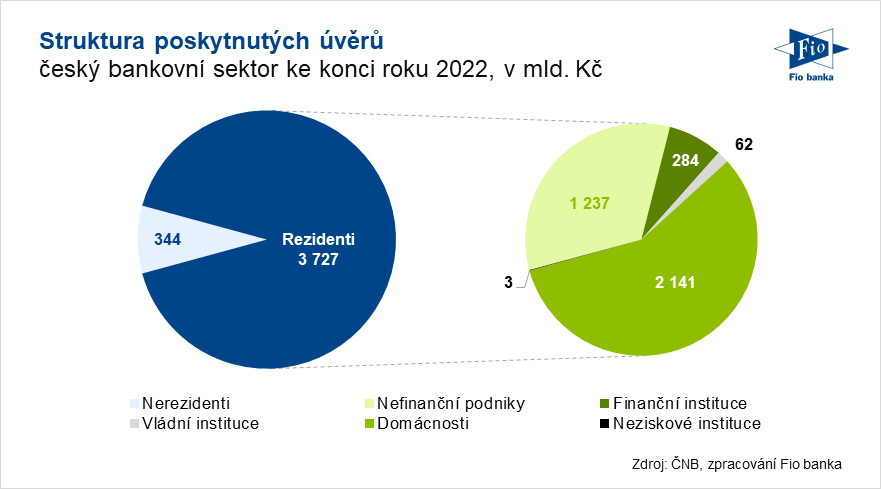

Ke konci roku 2022 měly banky úvěry a ostatní pohledávky za klienty ve výši přes 4 biliony Kč, z toho přes 344 mld. Kč byly úvěry poskytnuté nerezidentům. Mezi rezidenty v ČR představovaly největší podíl úvěry poskytnuté domácnostem (2 141 mld. Kč; 53 % celkových úvěrů) a nefinančním podnikům (1 237 mld. Kč; 30 %).

Podle účelu

Z pohledu účelového hlediska představují největší podíl na celkových úvěrech úvěry na bydlení ve výši téměř 1,8 bilionu Kč následované investičními úvěry ve výši 1 bilionu Kč. Na oběžná aktiva bylo půjčeno 422 mld. Kč, zatímco spotřební úvěry dosáhly výše 282 mld. Kč.

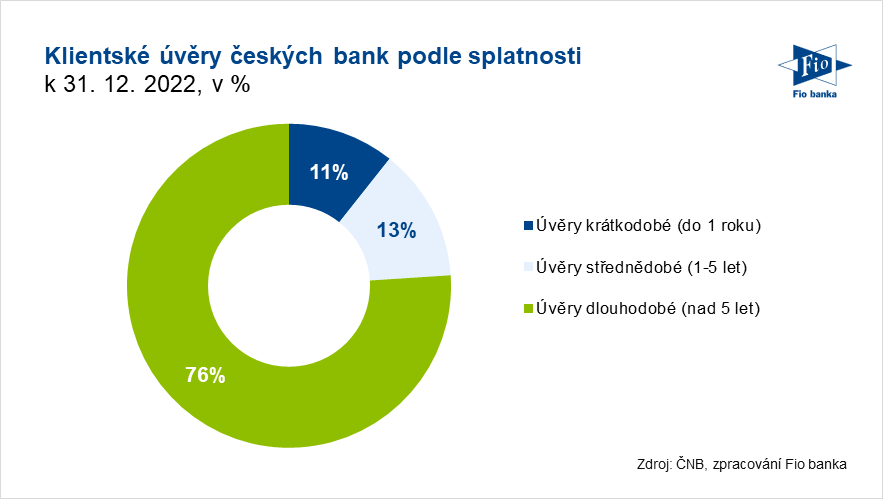

Podle splatnosti

76 % všech úvěrů bylo dlouhodobých se splatností více než 5 let, 13 % bylo střednědobých a zbytek byl splatný během jednoho roku.

Podle odvětví

Z pohledu odvětví největší část úvěrů po domácnostech končila u podniků působících v oblasti nemovitostí (přes 11 % všech úvěrů), peněžnictví a pojištovnictví (téměř 11 %), zpracovatelského průmyslu (7 %) a velkoobchodu a maloobchodu (6 %). Spolu s domácnostmi tak v těchto 4 sektorech skončilo 86 % všech úvěrů.

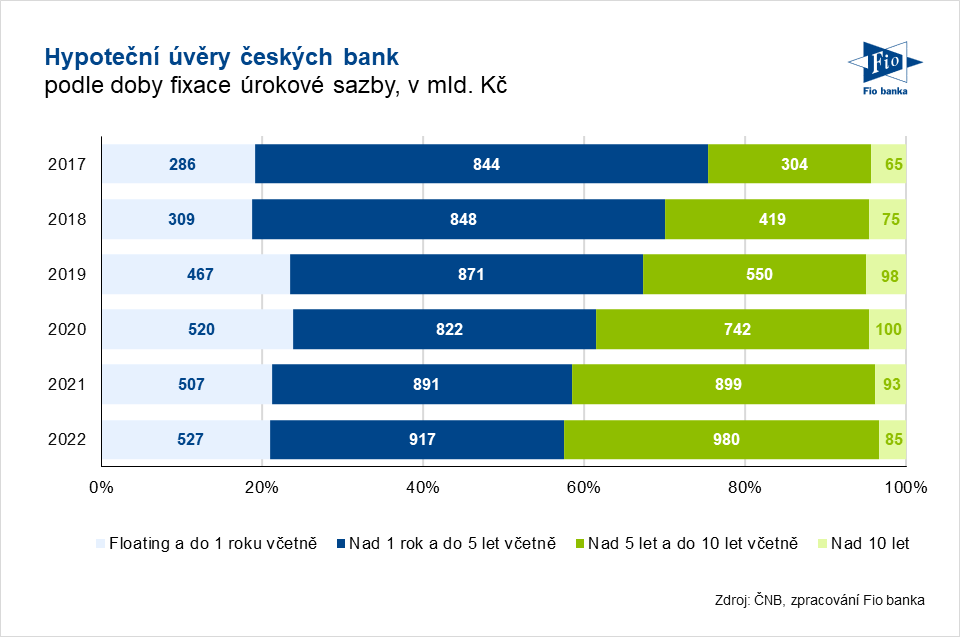

Hypoteční úvěry

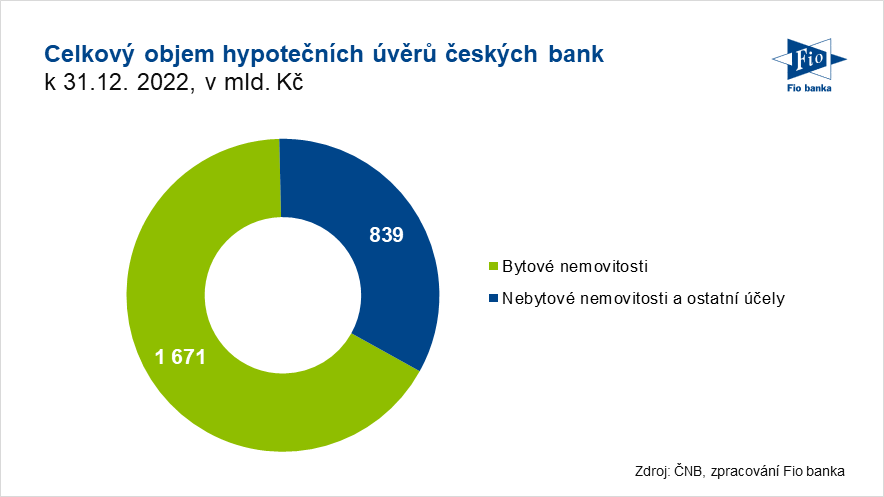

Celkový objem nesplacených hypotečních úvěrů byl ke konci roku 2022 více než 2,5 bilionu Kč, z toho dvě třetiny byly poskytnuté za účelem pořízení bytové nemovitosti a zbytek na nebytové nemovitosti a ostatní účely.

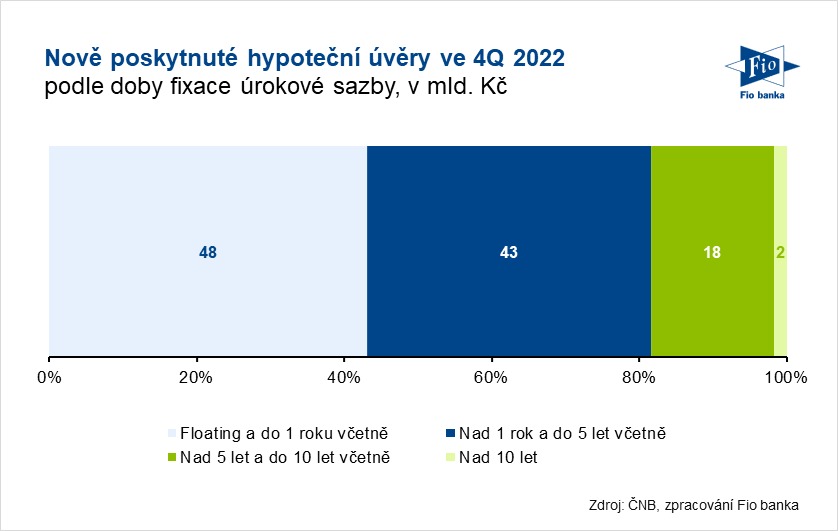

Doba fixace úrokových sazeb

Pětina celkového objemu nesplacených hypotečních úvěrů měla na konci roku 2022 buď floating (pohyblivou) sazbu nebo fixaci úrokové sazby na jeden rok, naopak zhruba tři čtvrtiny všech hypotečních úvěrů byly na dobu fixace mezi 1 až 10 lety včetně. Delší dobu fixace mělo pouze 3 % hypotečních úvěrů. Za posledních 5 let se změnila struktura fixace úvěrů, zatímco v roce 2017 tvořily největší část nesplacených úvěrů úvěry s fixací od 1 do 5 let, v roce 2022 to byly úvěry s fixací 5-10 let.

U nově poskytnutých hypotečních úvěrů (na bytové nemovitosti, nebytové nemovitosti a ostatní účely) je však patrné, že z důvodu vysokých úrokových sazeb je volena kratší doba fixace. Ve 4Q´22 byla volena floating sazba nebo fixní sazba do jednoho roku u více než 40 % úvěrů. Tento poměr je tak výrazně vyšší v porovnaní s poměrem v posledních 5 letech.

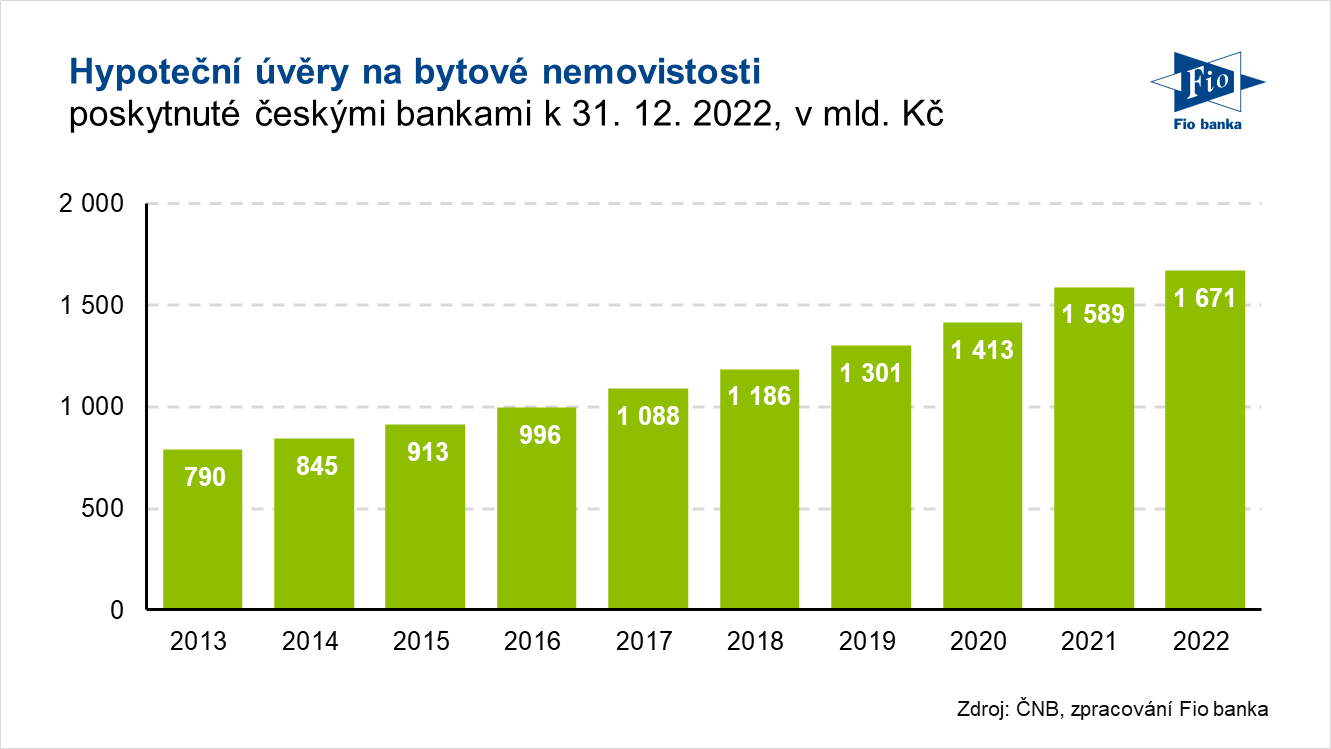

Hypoteční úvěry na bytové nemovitosti

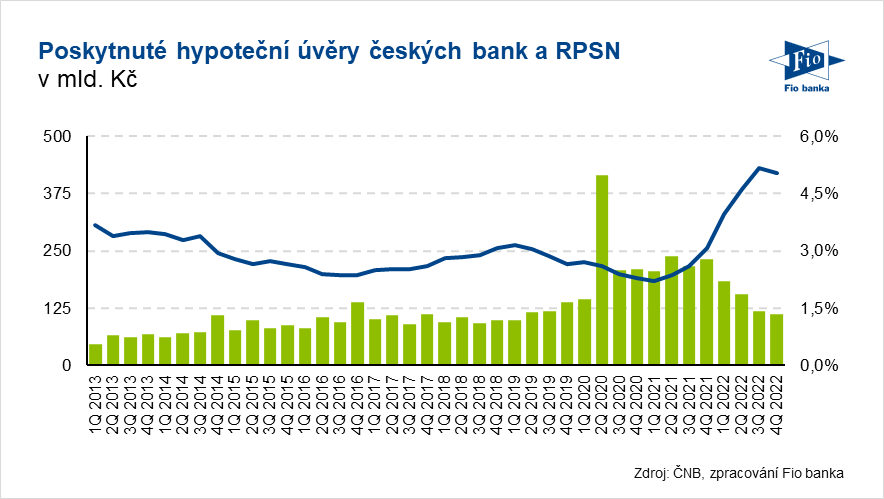

Hypoteční úvěry na bydlení poskytnuté českým domácnostem v posledních pěti letech zaznamenaly velký boom a meziročně rostly o téměř 9 %. Na konci roku 2022 byl tak celkový objem hypotečních úvěrů na bytové nemovitosti více než 1,6 bilionu korun.

Objem nově poskytnuté hypotečních úvěrů

V roce 2022 začal klesat objem nově poskytnutých hypotečních úvěrů. Klíčovým faktorem je zde výrazný růst úrokových sazeb, který započal již v polovině roku 2021. Vyšší úrokové sazby zdražují pro klienty financování hypotečního dluhu, a tak negativně ovlivňují poptávaný objem.

Pro samotné komerční banky mají zvyšující se úrokové sazby dva proti sobě jdoucí efekty. Na jedné straně zdražují bankám financování depozit (zvyšují se takzvané náklady financování) a zároveň se snižuje poptávaný objem nových úvěrů, na druhou stranu vyšší úrokové sazby zvyšují bankám úrokové výnosy z poskytnutých úvěrů a úložek (repo operací) u ČNB. Úrokové výnosy představují klíčový zdroj zisku bank.

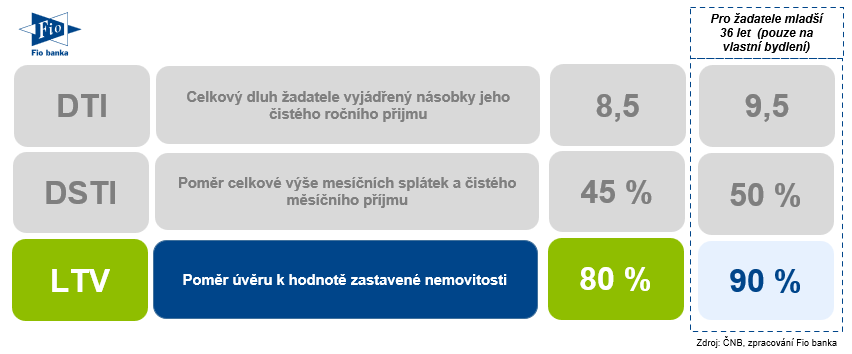

Limity ČNB pro hypoteční úvěry

Vliv na poptávku po hypotečních úvěrech mají kromě úrokové sazby také limity ukazatelů hypotečního úvěru stanovené bankovní radou České národní banky. Ke konci roku 2022 byly v platnosti tři níže uvedené ukazatele, kterými se komerční banky musely řídit při poskytování hypotečních úvěrů svým klientům. Bankovní rada ČNB deaktivovala s účinností od 1. července 2023 nastavení horní hranice úvěrového ukazatele DSTI. Tímto požadavkem se tedy od druhé poloviny roku 2023 již banky nemusí řídit. S účinností od 1.1. 2024 ČNB také deaktivovala horní hranici ukazatele DTI.

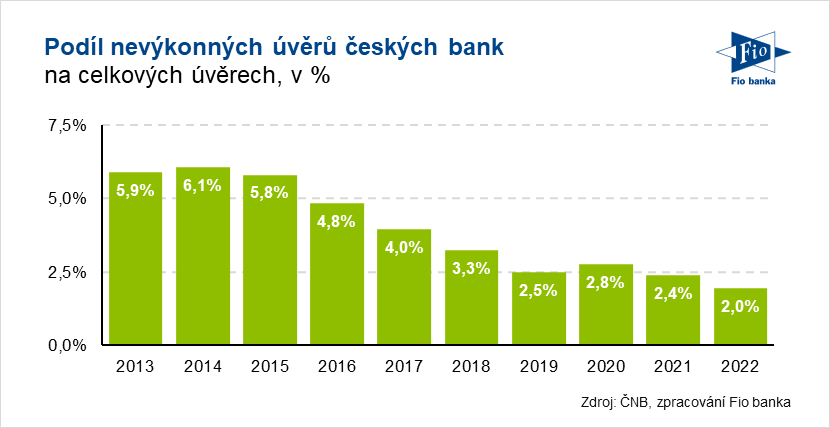

Nevýkonné úvěry

Jedním z největších rizik, kterým banky čelí, je neschopnost jejich klientů splácet úvěry. Platební morálka klientů je však v posledních letech velmi dobrá. Poměr nevýkonných úvěrů v posledních letech klesá a na konci roku 2022 byl menší než 2 %, zatímco před deseti lety byl tento poměr třikrát vyšší.

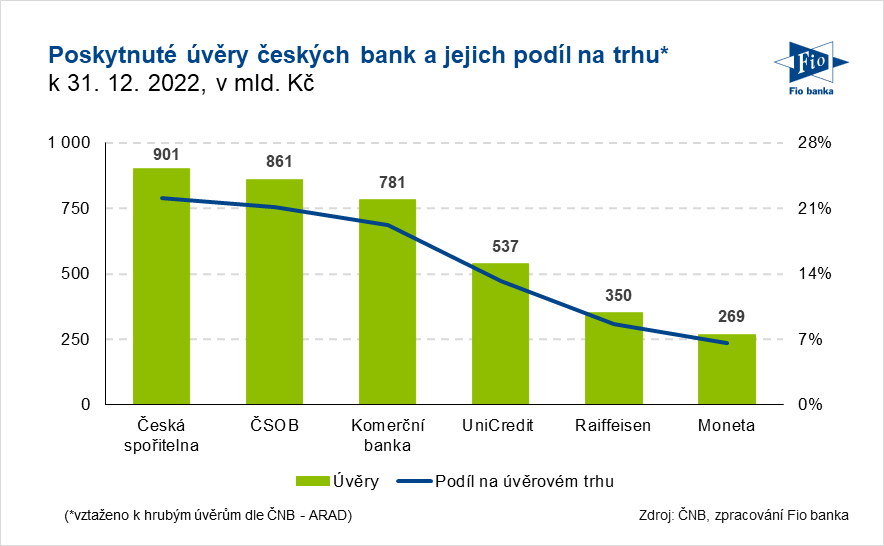

Největší banky na českém trhu

Největším poskytovatelem klientských úvěrů byla na konci roku 2022 Česká spořitelna, jejíž úvěry dosahovaly 22% podílu na trhu, následována ČSOB (21 %) a Komerční bankou (19 %). Celkově tak šest největších bank drželo 91% podíl na celkových úvěrech.

V tomto prvním díle o bankovním sektoru jsme se podívali na aktivní stranu bilance bank, v příštím díle se podíváme na to, jak se banky financují a jak vypadá jejich hospodaření.

Zdroj: ČNB, výroční zprávy jednotlivých bank

Karel Nedvěd

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 4Q 2025

- Rok 2025 v retrospektivě: Německo a Evropa

- Rok 2025 v retrospektivě: Spojené státy

- Evropa: Kalendář výsledkové sezóny za 4Q 2025

- USA: Kalendář výsledkové sezóny za 4Q 2025

- Rok 2025 v retrospektivě: Česká republika

- Zvyšujeme cílovou cenu na akcie Kofola ze 410 Kč na 484 Kč, potvrzujeme doporučení "držet"