Úvod do světa dluhopisů: Výnosová křivka

V pořadí osmý díl seriálu o dluhopisech se bude věnovat teorii výnosové křivky.

Jak již bylo uvedeno ve třetím díle seriálu o dluhopisech, cenu a zároveň i výnos dluhopisu ovlivňuje několik faktorů. Jedním z nich je doba splatnosti. Čím delší je doba do splatnosti, tím vyšší bývá také podstupované riziko. S rostoucím rizikem pak investor požaduje zpravidla vyšší výnos. Ne vždy však musí platit, že dlouhodobý dluhopis nese vyšší výnos než krátkodobý dluhopis stejné kvality. Vztah mezi výnosem a dobou do splatnosti graficky znázorňuje výnosová křivka, které tento díl bude věnován.

Výnosová křivka

Výnosová křivka (yield curve) graficky znázorňuje vztah mezi mírou výnosu a dobou splatnosti dluhopisu. Je reprezentantem časové struktury úrokových měr v dané ekonomice. Z výnosových křivek a prémií za riziko vycházejí banky při stanovení úrokové sazby hypoték či spotřebitelských úvěrů.

Východiskem pro konstrukci výnosové křivky jsou výnosy dluhopisů stejné kreditní kvality (nejčastěji státní dluhopisy) s různou dobou splatnosti. Pokud bychom výnosovou křivku vytvářeli např. z různých korporátních dluhopisů, její tvar by mohl být zkreslen například rozdílným rizikem, likviditou, či zdaněním jednotlivých dluhopisů použitých ke konstrukci. Zmíněné faktory se u různých státních emisí dají považovat za stabilní.

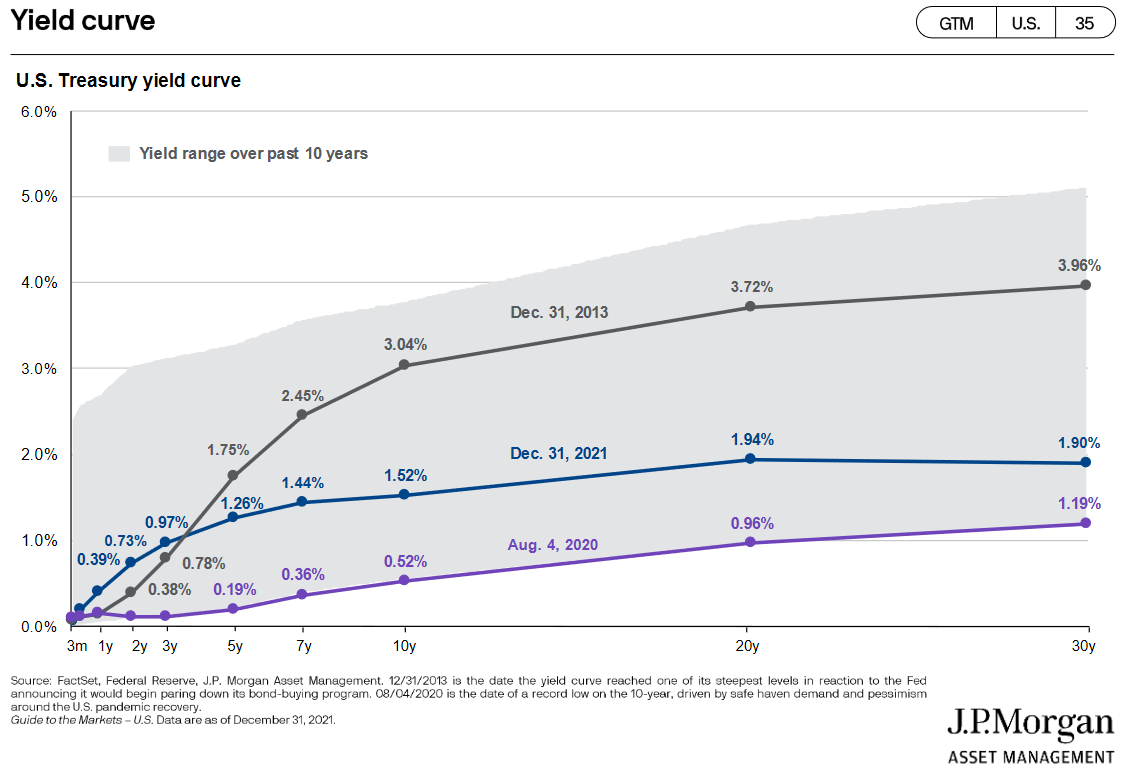

Mezi sledované výnosové křivky se řadí ty z amerického trhu – konkrétně nejvíce výnosová křivka sestrojená z výnosů vládních dluhopisů s tříměsíční (3M), dvouletou (2Y), pětiletou (5Y), desetiletou (10Y) a třicetiletou (30Y) splatností.

Tvar výnosové křivky

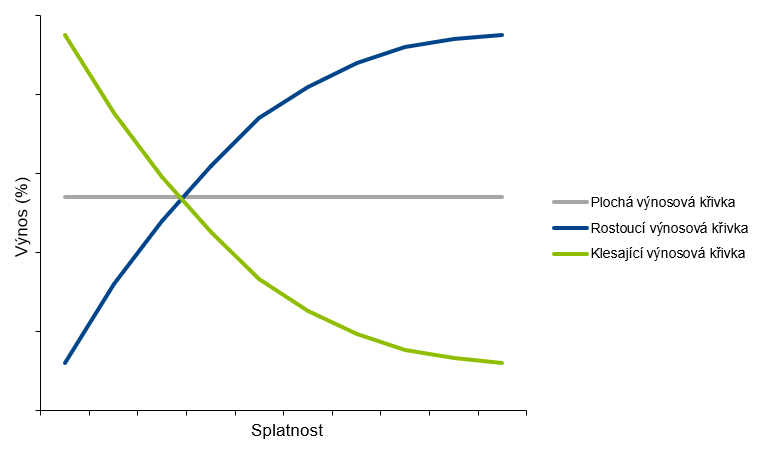

Výnosová křivka je charakterizována svojí polohou a sklonem. Může být rostoucí, plochá, klesající/inverzní či hrbatá. Určující faktem pro podobu výnosové křivky jsou očekávání investorů ohledně úrokových sazeb v budoucnu.

Zdroj: vlastní zpracování

Nejběžněji má výnosová křivka rostoucí, převážně konkávní tvar, což znamená, že dluhopisy s kratší splatností mají nižší míru výnosu než dlouhodobé dluhopisy. Zjednodušeně řečeno, subjekty, které si chtějí půjčit na delší období, zaplatí za vypůjčení prostředků více než subjekty financující se krátkodobějšími zdroji neboli investoři za předpokladu stejně rizikových investic obdrží u dlouhodobějších investic vyšší výnos než u investic krátkodobějších.

Vysvětlení, proč je tato podoba výnosové křivky spatřována nejčastěji, může být dvojího typu. Prvním je očekávání investorů o budoucím růstu ekonomiky a postupné zvyšování úrokových sazeb, které má zabránit jejímu přehřívání. Druhým vysvětlením, proč je výnosová křivka nejčastěji rostoucí, je prémie za riziko a nelikviditu – čím dlouhodoběji investor váže své prostředky do dluhopisu, tím větší podstupuje riziko nastání určité události, která by mohla mít významně negativní vliv na investici. S dluhopisy s delší splatností se také zpravidla méně obchoduje.

Výnosová křivka může mít různou strmost. Rostoucí a vysoce strmá je obvykle na počátku ekonomické expanze, kdy se sazby centrální banky nachází na nízké úrovni. V tomto momentu se investoři do cenných papírů s delší splatností začínají obávat nízce úročených investic a požadují tak vyšší výnos. Podstupují totiž oproti investorům preferujícím krátkodobé investice vyšší riziko inflace. V tomto momentu investoři u dlouhodobých investic požadují vyšší výnos, protože očekávají, že v budoucnu centrální banka zvýší sazby.

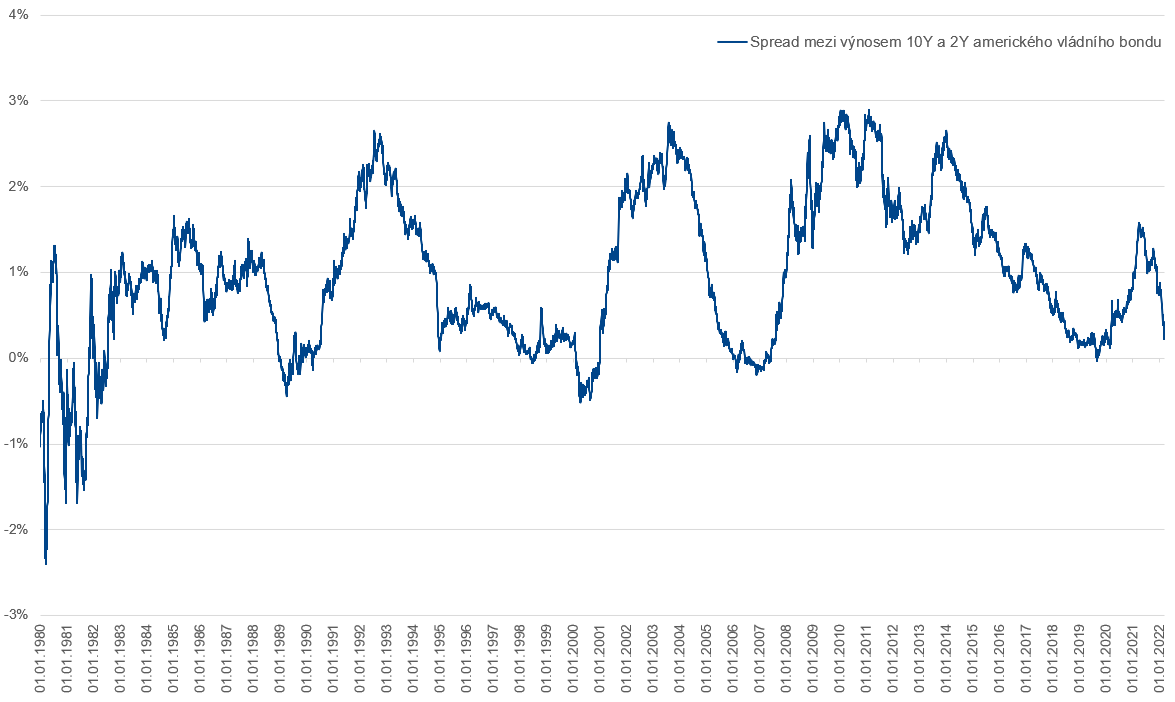

K vyjádření strmosti výnosové křivky se pro zjednodušení často používá výnosový spread, rozdíl mezi mírou výnosu u dluhopisů různých splatností (např. rozdíl mezi výnosem 10letých a 2letých amerických dluhopisů je zmiňovaný spread), popsaný níže v článku.

Výnosové křivky zkonstruované z výnosů amerických vládních dluhopisů s různou splatností. Výnosová křivka z období konce roku 2013 dosáhla vysoké strmosti. Příčinou bylo oznámení Fedu o postupném zpomalování tempa odkupu dluhopisů. Výnosová křivka z roku 2020 znázorňuje výnosy 10letých vládních dluhopisů, které byly vzhledem k poptávce po bezpečném přístavu a pesimismu ohledně zotavení americké ekonomiky rekordně nízké. Modrá křivka je sestrojena na datech konce roku 2021. Zdroj: JPMorgan Asset Management

Klesající/inverzní výnosová křivka značí, že výnosy dluhopisů s rostoucí dobou splatnosti klesají. Investoři tak v porovnání s aktuální úrovní očekávají v budoucnu nižší úrokové sazby. Ke snižování úrokových sazeb zpravidla přistupuje centrální banka se záměrem povzbudit ekonomiku nacházející se v recesi, proto je inverzní výnosová křivka považována za známku očekávání recese. Pokud investoři očekávají recesi a snižování úrokových sazeb, zvyšují poptávku po dlouhodobých dluhopisech, čímž zamykají svůj výnos. Zvyšuje se tak cena dlouhodobých dluhopisů a pochopitelně (jak bylo již ve třetím díle uvedeno) se snižuje jejich výnos. Inverzní výnosová křivka za poslední půl století předcházela každé recesi v USA.

Zpozornět by investoři měli při zplošťování výnosové křivky. Plochá výnosová křivka značí, že krátkodobé i dlouhodobé dluhopisy disponují velmi podobným ročním zhodnocením. Při zohlednění prémie za riziko a nelikviditu tak již plochá výnosová křivka může značit očekávání snižování sazeb vlivem slabé ekonomiky. Určitým specifickým typem výnosové křivky, jež může nastat v dobách vysoké nejistoty, je tzv. hrbatá (humped) výnosová křivka. Ta znázorňuje situaci, kdy investoři očekávají růst úrokových sazeb ve střednědobém horizontu. V dlouhodobém horizontu však očekávají pokles zhruba na úroveň krátkodobých. Největší míru výnosu tak mají střednědobé dluhopisy.

3D model vývoje výnosové křivky v čase je k dispozici na webových stránkách NY Times.

Centrální banka a její vliv na výnosovou křivku

Centrální banka je klíčový subjekt významně ovlivňující pohyby výnosové křivky. Rozhodnutí centrální banky o úrokových sazbách mají největší vliv na krátkodobé úrokové sazby, přesto však dokáže do určité míry ovlivnit celý průběh výnosové křivky. Na delší konec výnosové křivky má vliv především finanční trh a jeho očekávání ohledně budoucího vývoje.

Výnos každého dluhopisu může na různá vyjádření (nejen) centrální banky reagovat jinak. Proto se mění také spread. Pokud se spread mezi výnosy např. desetiletého a dvouletého amerického vládního dluhopisu sníží, dojde ke zploštění výnosové křivky. Toto se dělo např. v letech 2018 a 2019 (informovali jsme např. zde) a děje se tak i nyní.

Vývoj spreadu mezí výnosy desetiletých a dvouletých amerických vládních dluhopisů. Vlastní zpracování, zdroj dat: Federal Reserve Economic Data (FRED).

Využití výnosové křivky v praxi

Ke zjištění, jakým směrem by se úrokové sazby a celá ekonomika mohly ubírat, používají investoři právě výnosovou křivku. Dostupné informace si vyhodnotí a na jejich základě mohou formovat svá investiční rozhodnutí. V případě, že výnosová křivka signalizuje zpomalení ekonomického růstu, může investor přesouvat své pozice do bezpečnějších přístavů. Strmá výnosová křivka zase může předznamenávat vysokou budoucí inflaci, která může negativně ovlivnit reálný výnos držitelů dlouhodobých dluhopisů.

Pomocí výnosové křivky může investor také posoudit podhodnocenost či nadhodnocenost cenného papíru. Pokud je výnos konkrétního dluhopisu na vyšších úrovních, než se pohybuje jeho výnosová křivka, je cenný papír podhodnocen a tudíž vhodný k nákupu. Pokud je naopak míra výnosu pod výnosovou křivkou, instrument je nadhodnocen a dle této metodiky vhodný k prodeji.

Strmost výnosové křivky nesledují pouze investoři, ale i finanční sektor (banky a jiné finanční instituce), který transformuje krátkodobá depozita (např. vklady na běžných účtech) na převážně dlouhodobé úvěry. Čím strmější výnosová křivka je, tím větší je rozdíl mezi dlouhodobými a krátkodobými úrokovými sazbami a tím více úrokové výnosy mohou převýšit úrokové náklady. To má pozitivní dopad na úrokovou marži, která představuje nejdůležitější výnos finanční instituce, a následně i čistý zisk. Naopak plochá či klesající výnosová křivka značí, že úroková marže finančních institucí má značně zúžený prostor k růstu.

Přehled všech dílu investičního seriálu o dluhopisech je k dispozici zde.

Zdroje: Investopedia, J. Veselá: Investování na kapitálových trzích, O. Rejnuš: Teorie a praxe obchodování s cennými papíry, Fidelity, Corporate Finance Institute, Financial Times: The yield curve: why investors are watching closely, FRED

Michal Fric

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 4Q 2025

- Rok 2025 v retrospektivě: Německo a Evropa

- Rok 2025 v retrospektivě: Spojené státy

- Evropa: Kalendář výsledkové sezóny za 4Q 2025

- USA: Kalendář výsledkové sezóny za 4Q 2025

- Rok 2025 v retrospektivě: Česká republika

- Zvyšujeme cílovou cenu na akcie Kofola ze 410 Kč na 484 Kč, potvrzujeme doporučení "držet"