Citigroup zveřejnila výsledky za 4Q, které ovlivnila jednorázová položka

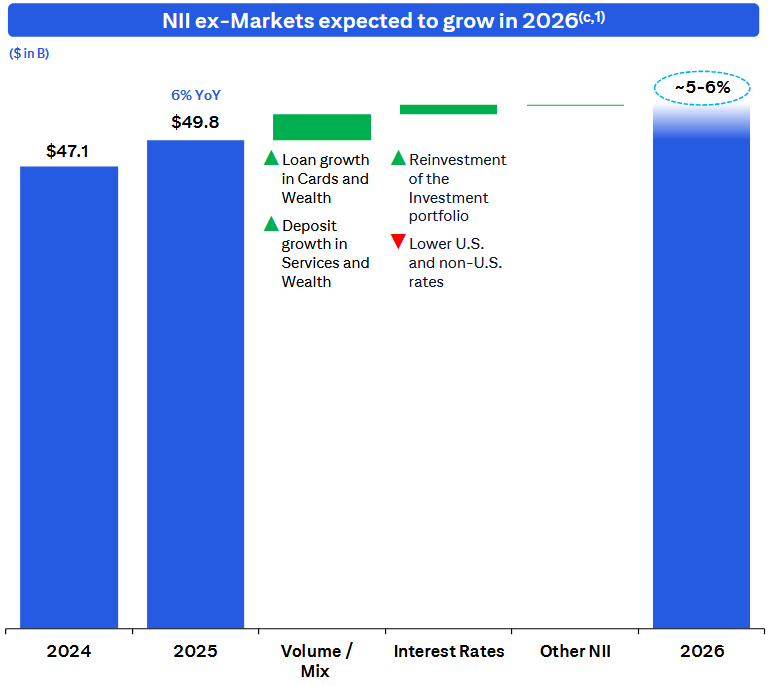

Americká banka Citigroup reportovala výsledky za 4Q 2025. Výsledky negativně ovlivnil prodej ruské divize AO Citibank. Citi očekává, že čistý úrokový výnos bez zahrnutí divize finančních trhů v roce 2026 meziročně vzroste o 5–6 %. Banka nadále cílí na rentabilitu vlastního hmotného kmenového kapitálu (ROTCE) v rozmezí 10 až 11 % v roce 2026.

| Výsledky společnosti Citigroup (C) za 4Q 2025 | ||

|---|---|---|

| 4Q 2025 | 4Q 2024 | |

| Výnosy (mld. USD) | 19,87* | 19,47 |

| Čistý zisk (mld. USD) | 2,47* | 2,86 |

| Zisk na akcii (EPS, USD/akcie) | 1,19* | 1,34 |

*Představenstvo banky minulý měsíc schválilo prodej ruské divize AO Citibank, což vedlo ke ztrátě před zdaněním ve výši přibližně 1,2 mld. USD. Při očištění by výnosy činily 21 mld. USD, čistý zisk 3,6 mld. USD a zisk na akcii 1,81 USD.

Výsledky

Výnosy Citigroup meziročně vzrostly o 2 % na 19,87 mld. USD. Bez započtení jednorázové položky vzrostly meziročně o 8 %.

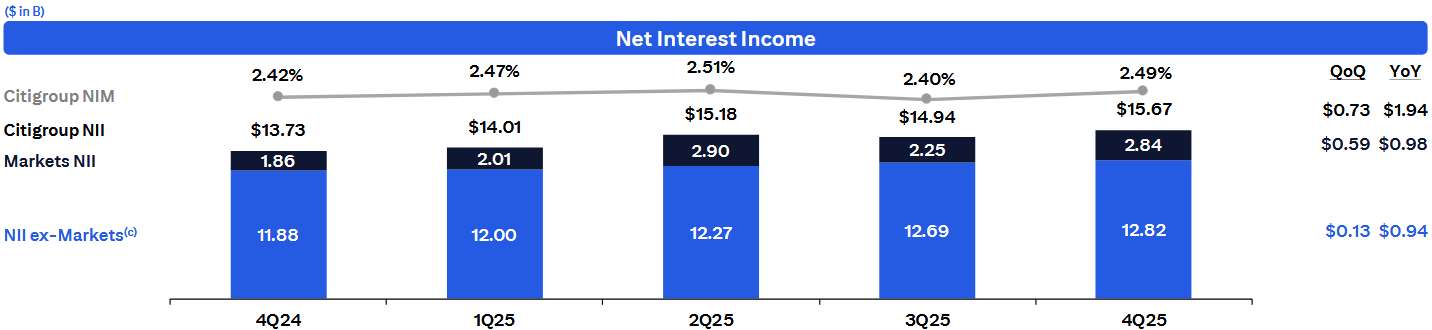

Čisté úrokové výnosy zaznamenaly meziroční růst o 14 % na 15,67 mld. USD při konsensu 14,89 mld. USD. Neúrokové výnosy meziročně poklesly o 27 % na 4,21 mld. USD.

Vývoj čistých úrokových výnosů a čisté úrokové marže, zdroj: Citigroup

Divize služeb vygenerovala výnosy ve výši 5,94 mld. USD při očekávání 5,33 mld. USD. Meziročně vzrostly o 15 %.

Výnosy z divize finančních trhů činily 4,54 mld. USD při konsensu 4,45 mld. USD, když výnosy z obchodování dluhopisů, měn a komodit (FICC) zaznamenaly meziroční pokles o 1 % a dosáhly 3,46 mld. USD, nad tržním očekáváním ve výši 3,29 mld. USD a obchodování s akciemi bance vyneslo 1,08 mld. USD, což také reprezentuje meziroční pokles o 1 %. Konsensus byl 1,16 mld. USD.

Výnosy z divize bankovnictví zaznamenaly meziroční růst o 78 % na 2,21 mld. USD při odhadu 2,0 mld. USD. Výnosy z investičního bankovnictví dosáhly 1,27 mld. USD.

Divize Správy majetku dosáhla výnosů 2,13 mld. USD při očekávání 2,2 mld. USD. Meziročně vzrostly o 7 %.

Výnosy z divize amerického osobního bankovnictví zaznamenaly meziroční růst o 3 % na 5,29 mld. USD při konsensu 5,31 mld. USD.

Provozní náklady činily 13,84 mld. USD, meziročně tak vzrostly o 6 %. Náklady na riziko meziročně klesly o 14 % na 2,22 mld. USD.

Rentabilita vlastního kmenového kapitálu (ROCE) dosáhla 4,5 % oproti 5,4 % ve 4Q 2024. Rentabilita vlastního hmotného kmenového kapitálu (ROTCE) dosáhla 5,1 % při očekávání 6,08 %. Ukazatel kapitálové přiměřenosti CET1 byl na úrovni 13,2 %. Ke konci 4Q dosáhl objem úvěrů výše 752,2 mld. USD, tedy nad konsensem ve výši 739,56 mld. USD. Objem vkladů zaznamenal meziroční růst o 9 %, když dosáhl 1,40 bil. USD.

Výhled

Citi očekává, že čistý úrokový výnos bez zahrnutí divize finančních trhů v roce 2026 meziročně vzroste o 5–6 %. Banka nadále cílí na rentabilitu vlastního hmotného kmenového kapitálu (ROTCE) v rozmezí 10 až 11 % v roce 2026.

Komentář CEO

„Díky rekordním výnosům a pozitivní provozní páce v každé z našich pěti divizí byl rok 2025 rokem významného pokroku. Ukázali jsme, že námi realizované investice pohánějí silný růst celkových výnosů. Růst v divizi služeb byl podpořen hlubšími vztahy s klienty a novými klientskými mandáty, divize finančních trhů si udržela pozici v první trojce a zlepšila svou návratnost, bankovnictví hrálo klíčovou roli v mnoha významných transakcích roku, divize správy majetku dosáhla silných výsledků a zahájila několik významných partnerství a americké osobní bankovnictví zdvojnásobilo svou návratnost díky zaměření na aktivitu zákazníků a nové, inovativní produkty,“ uvedla generální ředitelka Jane Fraser.

„Našim akcionářům jsme vrátili přes 17 mld. USD kapitálu, nejvíce od dob pandemie, včetně 13 mld. USD formou zpětných odkupů akcií. Rok jsme zakončili s ukazatelem kapitálové přiměřenosti CET1 ve výši 13,2 %, což je o 160 bazických bodů nad naším regulatorním požadavkem. Máme dostatek kapitálu na podporu našeho růstu a zároveň můžeme pokračovat v navracení přebytečného kapitálu akcionářům,“ pokračovala Fraser.

„Do roku 2026 vstupujeme s viditelnou dynamikou napříč celou společností. Jsme odhodláni dosáhnout našeho letošního cíle rentability vlastního hmotného kmenového kapitálu (ROTCE) ve výši 10–11 % a připravit Citi na další zvyšování výnosů nad tuto úroveň v nadcházejících letech,“ uzavřela Fraser.

Vývoj akcie

| Akcie Citigroup Inc (C) v úvodu obchodování oslabují o 2,3 % na 113,62 USD | |||

|---|---|---|---|

| Ukazatel | Ukazatel | ||

| Kapitalizace (mld. USD) | 203,3 | P/E | 15,4 |

| Vývoj za letošní rok (%) | -2,6 | Očekávané P/E | 11,2 |

| 52týdenní minimum (USD) | 55,5 | Prům. cílová cena (USD) | 130,3 |

| 52týdenní maximum (USD) | 124,2 | Dividendový výnos (%) | 2,0 |

Zdroj: Citigroup, Bloomberg

Michal Bárta, Fio banka, a.s.

Související odkazy

- Finanční sektor oslabuje po Trumpových komentářích k zastropování úroků na kreditních kartách

- Citigroup reportovala solidní výsledky za 2Q, výnosy z obchodování překonaly očekávání

- Největší americké banky zvýší dividendy po úspěšném zvládnutí zátěžových testů

- Warren Buffett v 1Q pokračoval v prodeji bank, Bill Ackman otevřel novou pozici v Uberu

- Americká banka Citi zveřejnila výsledky za 1Q, překonala očekávání analytiků v obchodování na trzích

Nejnovější:

- Index S&P 500 odepsal procento

- Wall Street pod tlakem

- PayPal po nedávném propadu ceny akcií údajně přitahuje zájem o převzetí

- Frankfurtská burza v první seanci týdne oslabila

- USA: Index výrobní aktivity dallaského Fedu v únoru na 0,2 b. při očekávání -0,5 b.

- USA: Průmyslové objednávky v prosinci klesly o 0,7 % podle očekávání

- Pražská burza v úvodu týdne posílila

- Wall Street otevírá týden v červených číslech

- ČEZ: Komerční banka zvyšuje cílovou cenu na 1 079 Kč, ale snižuje doporučení na „Prodat“

- Photon Energy restrukturalizuje aktivity v Austrálii a informuje o odložení výplaty kupónu dluhopisu