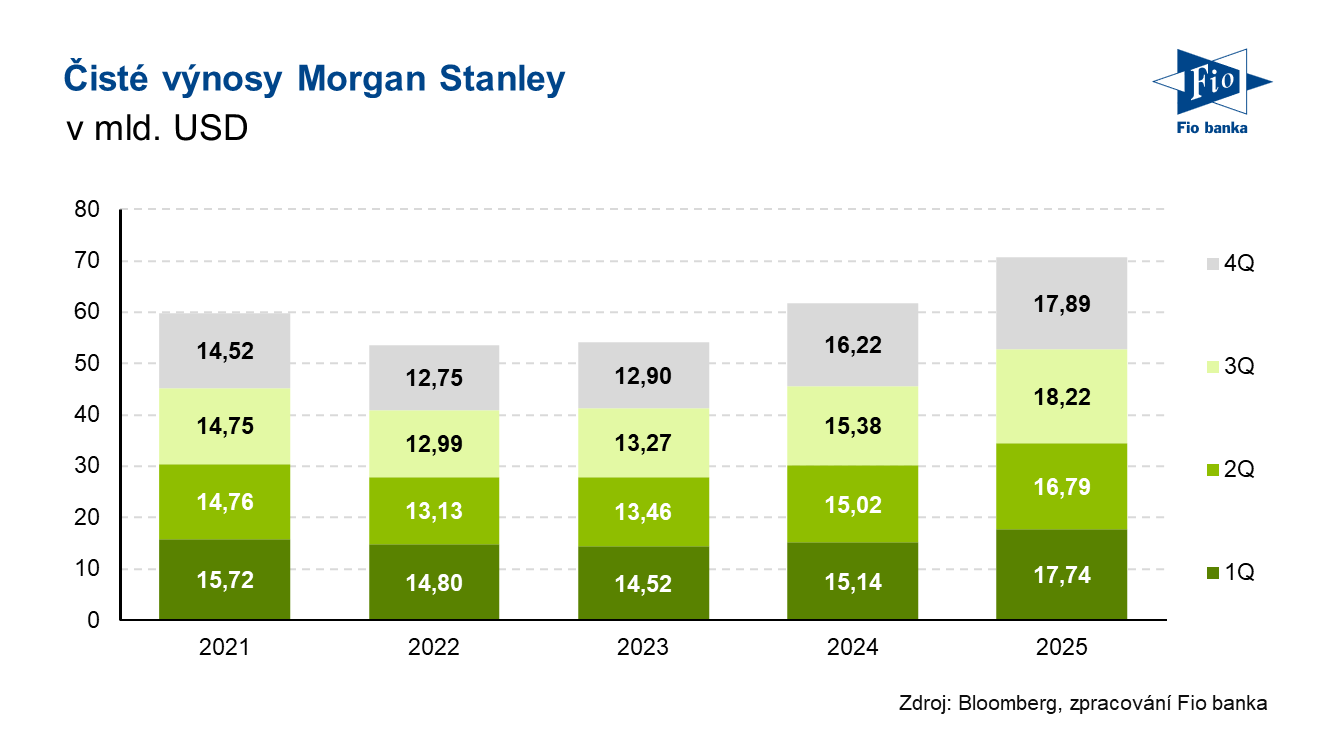

Investiční banka Morgan Stanley reportovala výsledky za 4Q, čisté výnosy byly nad odhady

Americká investiční banka Morgan Stanley reportovala výsledky hospodaření za 4. kvartál roku 2025. Výnosy ze správy majetku překonaly průměrný odhad analytiků, zatímco výnosy z obchodování s dluhopisy, měnami a komoditami (FICC) zaostaly za očekáváním. Celkově však analytici zhodnotili čtvrtletí výsledky jako „velmi silné“.

| Výsledky společnosti Morgan Stanley (MS) za 4Q 2025 | |||

|---|---|---|---|

| 4Q 2025 | Konsensus 4Q 2025 | 4Q 2024 | |

| Čisté výnosy (mld. USD) | 17,89 | 17,62 | 16,22 |

| Čistý zisk (mld. USD) | 4,40 | -- | 3,71 |

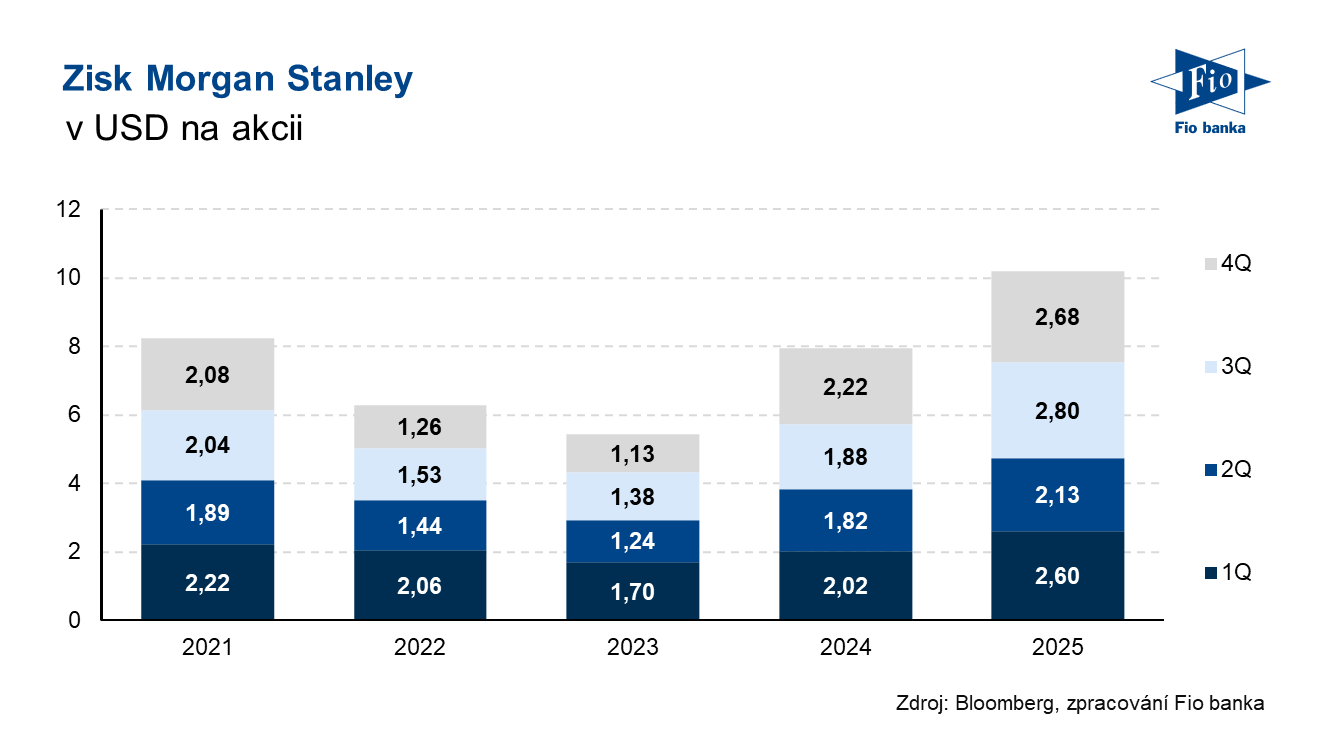

| Zisk na akcii (EPS, USD/akcie) | 2,68 | -- | 2,22 |

Výnosy podle segmentů

Segment institucionálních služeb vykázal výnosy 7,9 mld. USD, oproti 7,3 mld. USD ve stejném období loňského roku. Segment zahrnuje pod segmenty investiční bankovnictví, akciové obchodování a obchodování s dluhopisy, měnami a komoditami (FICC).

- Výnosy z investičního bankovnictví meziročně vzrostly o 47 % na 2,41 mld. USD, čímž překonaly odhad analytiků ve výši 2,0 mld. USD. K růstu přispěl vyšší počet dokončených transakcí v oblasti fúzí a akvizic napříč regiony a silnější aktivita v upisování akcií i dluhopisů.

- Výnosy z akciového obchodování se zvýšily o 10 % na 3,67 mld. USD, a to díky silné klientské aktivitě napříč regiony a vyšším výnosům z financování v prime brokerage (služby pro hedgeové fondy). Očekávání analytiků činila 3,55 mld. USD.

- Naopak výnosy z obchodování s dluhopisy, měnami a komoditami (FICC) meziročně klesly o 9 % na 1,76 mld. USD, především kvůli slabším výsledkům v komoditách a nižší volatilitě na devizových trzích. Trh očekával výnosy ve výši 1,92 mld. USD.

Segment správy majetku zaznamenal meziroční růst výnosů o 13 % na 8,4 mld. USD, oproti 7,5 mld. USD ve čtvrtém čtvrtletí roku 2024, a mírně překonal průměrný odhad analytiků 8,34 mld. USD. Růst podpořila vyšší aktiva pod správou, silné poplatkové přílivy, vyšší klientská aktivita zejména u akciových produktů a pozitivní dopad růstu úvěrů a změn ve struktuře rozvahy.

Segment správy investic zvýšil výnosy meziročně o 5 % na 1,7 mld. USD, a to díky vyšším průměrným aktivům pod správou, podpořeným růstem trhů.

Další ukazatele

Kapitálová přiměřenost CET1 dosáhla 15 %, zatímco trh očekával 15,2 %.

Aktiva pod správou dosáhla 1,9 bil. USD, nad očekáváním ve výši 1,86 bil. USD.

Čistý úrokový výnos činil 2,86 mld. USD, oproti odhadu 2,46 mld. USD.

Rentabilita vlastního kapitálu (ROE) dosáhla 16,9 %, zatímco trh predikoval 15,1 %.

Rentabilita hmotného kmenového kapitálu (ROTCE) činila 21,8 %, čímž překonala očekávání ve výši 19,2 %.

Neúrokové náklady dosáhly 12,11 mld. USD, pod konsensem Wall Street 12,27 mld. USD.

Náklady na riziko činily 18 mil. USD, výrazně pod očekáváním trhu ve výši 81,1 mil. USD.

Zpětný odkup akcií

Společnost za kvartál zpětně odkoupil akcie v hodnotě 1,5 mld. USD, za celý rok pak v hodnotě 4,6 mld. USD.

Komentář CEO

Ted Pick, předseda představenstva a generální ředitel, uvedl: „Morgan Stanley dosáhla v roce 2025 mimořádných výsledků. Společnost vykázala celoroční výnosy ve výši 70,6 mld. USD, zisk na akcii 10,21 USD a rentabilita hmotného kmenového kapitálu (ROTCE) 21,6 %. Naše výkonnost odráží dlouhodobé investice, které přispěly k růstu a dynamice napříč integrovanou skupinou. Celková klientská aktiva ve správě v segmentech správy majetku a správy investic vzrostla na 9,3 bil. USD, podpořená čistými novými přílivy přesahujícími 350 mld. USD. Segment institucionálních služeb působil jako důvěryhodný poradce klientům v prostředí zrychlující aktivity investičního bankovnictví a silných globálních trhů. Čtyři pilíře integrované skupiny – strategie, kultura, finanční síla a růst – podporují schopnost společnosti dlouhodobě vytvářet hodnotu pro akcionáře.“

Komentáře analytiků

Analytik Kian Abouhossein z JPMorgan uvedl, že Morgan Stanley vykázala silné výnosy ze správy majetku a investičního bankovnictví, ty jsou však podle něj již zohledněny v ocenění akcií.

Chris Kotowski z Oppenheimer označil výsledky za smíšené – investiční bankovnictví bylo silnější, zatímco obchodování s dluhopisy slabší. Celkově však čtvrtletí hodnotil jako velmi silné, přičemž celkové výnosy překonaly jeho odhad díky příspěvkům bankovnictví, správy aktiv a čistého úrokového výnosu.

Podle analytika Glenna Schorra z Evercore ISI byl trh vůči výsledkům naladěn pozitivně již před jejich zveřejněním a banka opět předvedla velmi působivý kvartál. Jediným slabším místem byl segment obchodování s dluhopisy. Analytik zároveň zmínil zpětný odkup akcií a uvedl, že díky silné kapitálové pozici může banka zůstat agresivní.

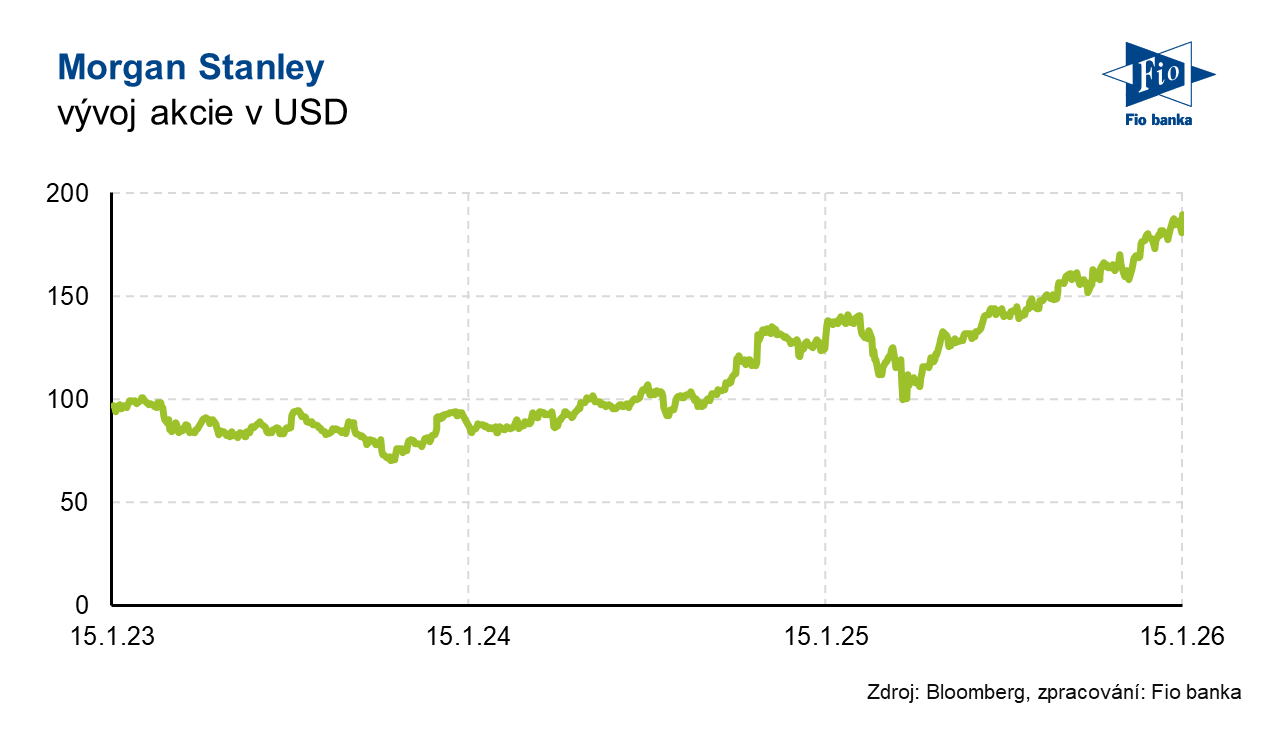

Akcie Morgan Stanley

| Akcie Morgan Stanley (MS) rostou o 5 % na 189,84 USD | |||

|---|---|---|---|

| Ukazatel | Ukazatel | ||

| Kapitalizace (mld. USD) | 301,0 | P/E | 18,6 |

| Vývoj za letošní rok (%) | +6,7 | Očekávané P/E | 17,5 |

| 52týdenní minimum (USD) | 94,3 | Prům. cílová cena (USD) | 187,8 |

| 52týdenní maximum (USD) | 190,0 | Dividendový výnos (%) | 2,0 |

Zdroj: Morgan Stanley, Bloomberg

Michal Šnobl, Fio banka, a.s.

Související odkazy

- Morgan Stanley byla uložena pokuta ve výši 101 milionů EUR kvůli neplacení daní z dividend

- Bankovní dům Morgan Stanley zveřejnil výsledky za 3Q nad očekáváním

- Morgan Stanley reportoval výsledky hospodaření za 2Q

- Americký trh otevřel bez výraznějšího pohybu, reportovaly Johnson & Johnson, Bank of America a další

- Největší americké banky zvýší dividendy po úspěšném zvládnutí zátěžových testů

Nejnovější:

- Zámořské akciové trhy zažily v úterý prudký propad

- Americké akcie citelně oslabují

- Frankfurtská burza zakončila úterní seanci v záporu

- Výprodej na pražské burze, ČEZ odepsal přes 11 %

- Kofola koupila 100% podíl ve výrobci přírodní kosmetiky Nobilis Tilia (+komentář analytika)

- Americké akcie zahajují obchodování poklesem kvůli zvýšenému napětí mezi USA a Evropou

- Erste: Deutsche Bank zvyšuje cílovou cenu na 112 EUR se stávajícím doporučením „buy“

- Netflix upravil podmínky dohody s Warner Bros. Discovery, nově je nabídka plně hotovostní

- Americké futures kontrakty se obchodují v záporném teritoriu

- Vývoj cen komodit: Zemní plyn +22,91 % na 3,814 USD za mbtu